※本サイトで紹介している商品・サービス等の外部リンクには、アフィリエイト広告を利用しているものがあります

投資を始めるにあたって「インデックスファンドに投資するべき」といった論調のYouTubeやブログ、書籍などをよく見ませんか?

インデックスファンドへの投資は、非常に合理的で洗練された手法ですが、投資期間中は1円も手にすることはできません。(売らないと利益が確定しないので)

すでに投資をされている方でも「高配当株投資」について興味を抱いているのではないでしょうか。

ただし、積立設定が終われば「ほったらかし」にできるインデックス投資とは違い、やることが多く、難しさを感じるでしょう。

どちらの投資をするべきか迷う方も、数多くいらっしゃいます。

そこで今回は

- 投資歴10年以上(失敗経験もあり)

- AFP・簿記資格を保有中

- 現在の含み益は4桁万円超え

- 年間予想配当金は100万円超え

のわたし「こるきち」が、実際にどちらの投資も行っている立場から、それぞれのメリットや選び方、考え方について解説します。

この記事を読めば

- それぞれの投資手法のメリット・デメリットがわかる

- それを踏まえた上で自分に合った手法を選択できる

- 軸が定まり投資を成功しやすくできる

といった効果が得られるでしょう。

わたしの実体験から感じたことなので、参考にしていただけると幸いです。

ちなみに以下の書籍はインデックス、高配当株どちらにせよ一度目を通していただきたい書籍です↓↓

過去実績ベースで

- インデックスの弱点や懸念点

- どんな銘柄がリターンをもたらしたか

- 起業の成長=株価の成長ではないということ

- S&P500の銘柄入れ替えが行われることでリターンが圧縮されること

など考えをまとめる上で必要な内容が掲載されています。

投資を失敗したくない方はぜひご拝読ください。

インデックス投資と高配当株投資の特徴比較

| インデックス | 高配当株 | |

|---|---|---|

| 手間 | 〇ほったらかしOK | 手間がかかる |

| リスク | 良くも悪くも株価次第 | 〇配当として適度に利確されるため緩和傾向 |

| 対応可能な非課税口座 | 新NISA・iDeCo・企業DC | 新NISA |

| 配当再投資効率 | 〇国内課税なしで複利効果が高い | 国内で約20%課税されるため悪い |

| 主体的なリバランス | 不可(ファンドに支配される) | 〇可能 |

| 出口戦略 | 必要 | 〇不要 |

※2024年より「新NISA」が始まるため高配当株でも非課税枠がつかいやすくなります。

インデックス投資のメリット・デメリット

インデックス投資のメリットは次のとおり

- 基本ほったらかしでOK

- つみたてNISAが使える

- 複利効果が最大限に活かせる

インデックス投資は基本的に初期設定さえしてしまえば、あとは何もすることがありません。

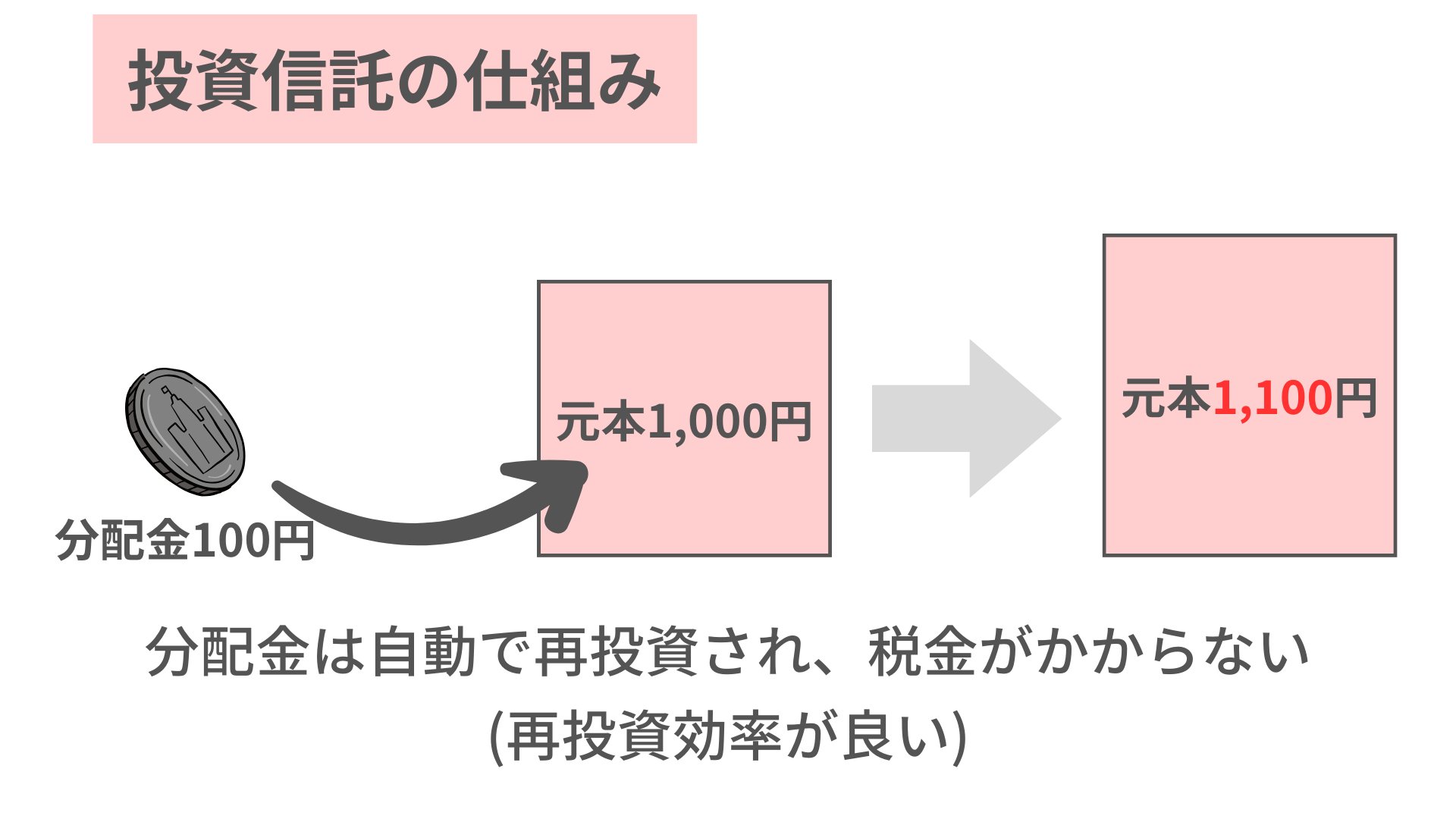

また投資信託は「つみたてNISA」が使えたり、分配金は課税されずに再投資できるなど税制面でも効率よく運用することが可能。(※国外ファンドの場合は分配金に対して外国税がかかる)

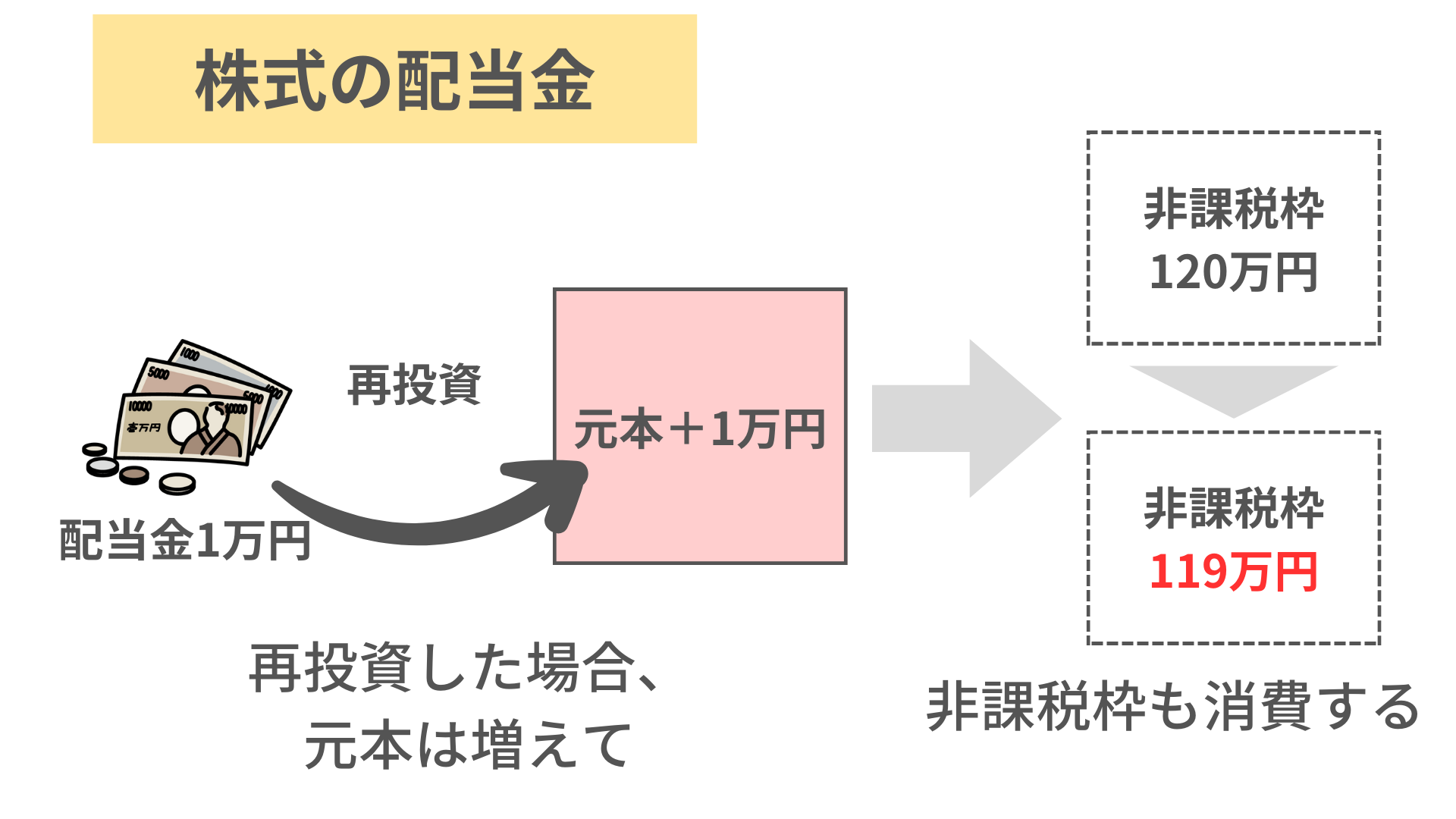

自動再投資によって元本が膨らんでもNISAの非課税枠を消費しないのもメリットのひとつ

逆にデメリットとしては以下が挙げられます。

- 投資期間中は1円も手に入らない

- リターンは株価(投資家の心理)に左右される

- 主体的にリバランスを行うことができない

基本的に投資信託でインデックスファンドを購入することになるため、分配金は自動再投資になることが多いでしょう。つまり投資期間中は資産額は増えることはあれど、使えるお金は1円も手にすることはありません。

配当が手に入る投資手法ではないため、リターンは良くも悪くも株価次第になる点も留意しておく必要があります。株価は投資家の心理よって形成されるため、配当に比べるとリターンが計算しにくいというデメリットがあります。

また主体的にリバランスも行うことができない点も難点のひとつ。

人気の「全世界株ファンド」や「全米株ファンド」などは時価総額の大きい企業が組入れ比率が高くなるよう設定されています。4半期に1回や半年に1回などファンド内でリバランスされますが、そこに自分自身が介入することはできません。(ファンドに支配される)

たくさん保有しておきたかった銘柄がファンドのリバランスによって取り除かれる可能性もあれば、要らない銘柄を保有してしまうこともあります。

合理的で楽だけど、すべて人任せになり計算しづらい投資手法です。

高配当株投資のメリット・デメリット

高配当株投資のメリットは以下です。

- 投資期間中でも定期的にお金が手に入る

- リスクが安定していて精神面に優しい

- 主体的にリバランスを行うことができる

高配当株投資最大のメリットは、投資期間中であっても「配当」という定期収入が得られる点にあります。寝ていても、遊んでいても、働いていても、買った株から必ず一定の配当金が振り込まれます。

株価が下がった局面においても安定した配当収入があるため、精神的負荷は少なく感じるでしょう。

なんなら安く高配当株を仕込めるチャンスとも思えます。

また本当に自分が投資したいと思う企業にのみ投資することができるため、主体的なリバランスを行うこともできます。

再投資してもいいし、しなくてもいい。再投資するにしても自分自身に選択権があります。

逆にデメリットとしては以下が挙げられます。

- 短期間で大きくは増えない

- 銘柄選定に手間暇がかかる

- 税制面で投資効率が落ちる

高配当株投資で得られる配当は投資額に対してせいぜい3~5%。短期的にお金が増える投資手法ではありません。

また上記で挙げた主体的に銘柄選定やリバランスができるといった点にはデメリットも存在します。

投資をする際には、企業の決算書を読んで、経済動向を調査して、過去水準に比べて割安かどうかなどを調べて総合的に判断する必要があります。

好きな人は苦にならないけど、購入時に少々手間がかかるよ…

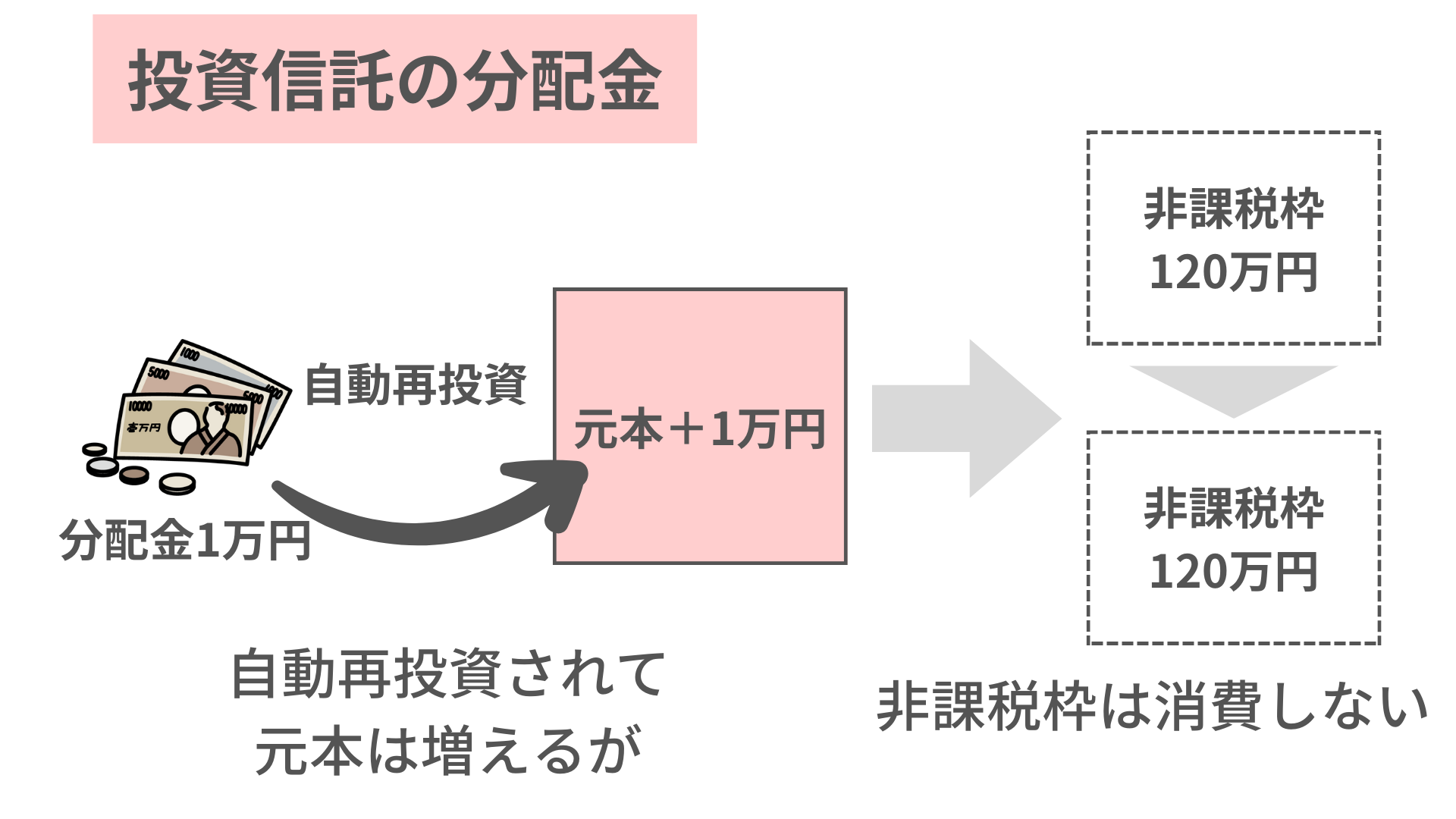

また配当はインデックスファンドのように自動再投資することができないため、必ず受け取るたびに税金がかかります。

またNISAで運用している場合でも国内税(20.315%)は非課税になりますが、受け取った配当を再投資する場合はNISAの非課税枠を消費します。

インデックスの自動再投資では非課税枠を消費しないため、このあたりもデメリットとして覚えておくと良いでしょう。

高配当株投資のメリット・デメリットを詳しく知りたい場合はこちら

出口戦略が必要なインデックス、不要な高配当株

インデックス投資の出口戦略として一般的には4%ルールが有名ですね。

- 4%ルールとは

- 資産の4%にあたる額を毎年取り崩す手法。

トリニティスタディ大学の研究では、この手法を取れば30年後に資産が枯渇していない可能性は98%というデータも公表されています。

必ずしも4%にする必要はありませんがインデックス投資の場合は、作り上げた資産をいずれ取り崩す必要があります。

売って初めてお金になるからね♪

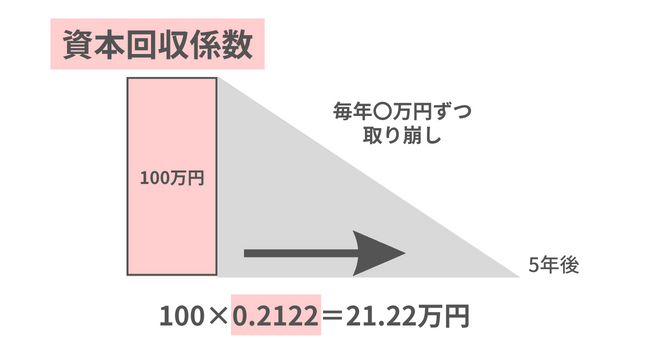

取り崩しを考える際には資本回収係数という数字を使うと簡単に計算できます。

- 資本回収係数

- 今ある資産を年利〇%で運用しながら〇年間で取り崩す場合、いくらずつ取り崩すかわかる係数。

(例)100万円を年利2%で運用しながら5年間で取り崩す場合、係数は「0.2122」で取り崩し額は「212,200円」になります。

対して高配当株は出口戦略が不要です。ただただ買った株を保有していれば、定期的に安定した配当収入が入ってくるのであまり換金することはないでしょう。

高配当株投資はインデックスに比べて始めるハードルが高いけど、買ったあとは非常に楽。

インデックスか高配当株かを選ぶ時に考えるべきこと

わたしの経験上以下の3点について考えるとスムーズに考えがまとまります。

- 「資産額」「キャッシュフロー」どちらにフォーカスするのか

- 〇年後にどうなっていたいのか

- 悲観的な状況を想像してみる

「資産額」「キャッシュフロー」どちらにフォーカスするのか

- インデックス投資は「資産額」を増やす投資手法

- 高配当株投資は「キャッシュフロー」を改善する投資手法

インデックス投資は自分が将来を託せる「指数」に長期・継続的に投資して数十年後に資産が大きく増えてたというモノ。配当は受け取らず自動で再投資して、ただひたすらに資産額を追い求める方に向いています。ただし含み益は非実現利益(幻)であることも留意が必要。

あくまでも含み益。暴落すれば吹っ飛びます…

一方で高配当株は持っているだけで定期的に企業から配当金が得られます。良い銘柄を掴めば株価の値上がりも期待できますが、基本的には投資額に対して年間3~5%のお小遣いが欲しい方に向く投資手法です。

配当株を集め続けて「自分年金」を作ったり、生活費を上回る配当金を手に入れて「サラリーマンを辞める」もしくは「自分のやりたい仕事に転職する」といった方もおられます。

効率は落ちるけど自動で利益確定してくれるのが高配当株。

インデックス投資に比べて「資金繰り(キャッシュフロー)」が良化する投資手法と言えます。

〇年後にどうなっていたいのか

いかなる投資も手段であって目的ではありません。大切なのは目的に合った投資手法を選ぶこと。

自分自身が「〇年後にどうなっていたいのか」を考える必要があります。

主に人生の大きな支出と言われている三大資金について取り上げてみます。

- 老後資金

- 住宅資金

- 教育資金

例えば将来不足するであろう老後資金を「20年かけてインデックス投資で〇〇円を作る」という方もおられれば「一括キャッシュアウトする訳でもないから高配当株で自分年金を作る」という方もおられます。

住宅資金においても「住宅購入資金の頭金を作りたいから10年かけてインデックス投資で〇〇円を作る」という方もおられれば「高配当株の配当収入でローン返済に充てる」という方もおられます。

また教育資金においても「15年後の大学費用に備えてインデックス投資で〇〇円を作る」という方もおられれば「高配当株の配当収入で毎年かかる学費に充てる」という方もおられます。

大きな資産額を作るのには「インデックス」ですが、汎用性があるのは「高配当株」といったところでしょうか。

いずれにせよ目的と投資手法がミスマッチをおこさないようにしたいところです。

どこまでいってもお金は道具。使って初めて価値を感じられるモノのため、自分が使いたいことや時期を明確にしておきましょう。

悲観的な状況を想像してみる

インデックス投資も高配当株投資も長期に渡っての運用が前提となるため、様々な悲観的なことが起こります。

インデックス投資であれば暴落

合理的な投資手法ですが配当が出ないため、よくも悪くも株価にすべての命運が委ねられます。

取り崩そうとした時に「元本割れを起こしている」もしくは「直近の高値から大きく値を下げている」といった場合、取り崩したくなくなりますよね。

そして株価が回復するかわからない点もストレスになります。

高配当株投資であれば大減配や無配

配当は企業の利益から支払われるため、企業の業績が悪化した場合は配当を減らさざるを得ません。

本来受け取れるはずだった配当が半減したり無くなったりした時にどう思うか。

減配したり無配化すれば当然株価も下落するでしょう。

こういったことを想定して、「どちらの投資のほうが悲観的な時でも耐えられるか」を考えておくことで自分に合った投資を選ぶことができるでしょう。

まとめ 悩んでいるなら両方やってみる

わたし自身はインデックス投資も行っていますがメインは高配当株投資です。

理由としては

- 将来も大切だけど今も豊かにしたい

- 主体的な投資やリバランスが行える

- 株価が下がった局面でもモチベーションが落ちない

といった点が挙げられます。

自分にとってストック(資産額)は大きな意味を持たないと感じており、それよりフロー(お金の流れ)を整えることに重きを置いてきました。

資産額を誇示したい訳でもなく、自由に使えるお金があるほうが生活満足度は高くなると考えたため、配当株を集めるという結論に至りました。

また下落局面でもモチベーションが落ちず、再投資先やリバランスを主体的に行える点も魅力的でした。

これらはすべてやってみて気付いたことです。

逆に以下のような方ならインデックスが向いているように思います。

- 配当に興味はなく資産拡大に比重をおきたい

- 取り崩すのは十数年後以降

- 投資に時間を割きたくない

- 値動きがまったく気にならない

ただし配当株以上にこの先どうなるかわからない点には留意しておきましょう。(もちろん過去の統計を見る限り15年以上投資すれば勝率は上がりますが…)

いずれにせよ頭の中で考えていてもわからないモノはわかりません。

どっちが合うかは人それぞれ。やらないと自分がどう感じるかもわかりません。

投資はある程度の基礎知識を身に付ければあとは実践あるのみ!少額から始めれば大したリスクなんてありません。

野球が上手くなりたいのに座学している人なんていないですよね。まずは少額からやってみること!

どちらの投資をするにしても読んでおきたい書籍がこちら↓↓

- どういった株が歴史的に利益をもたらしてきたのか

- 株式投資成功になぜ配当が重要なのか

- 多くの方が期待する成長の罠

こういったことが体系的に描かれており、わたし自身のバイブルの1つです。

インデックス投資が絶対!と思っている方には、新たな発見があるはずです。

本投稿がみなさんの投資を促進させるきっかけになれば幸いです。

配当株投資に役立つ情報が無料で手に入るおすすめサービスはこちら↓↓

メール登録だけ!不要なら即解約も可能

<「年100回配当投資術」無料閲覧&メルマガサービス>

株式市場で30年以上のキャリアをもつ「マーク・リクテンフェルド」氏が執筆された著書「年100回配当投資術」のサマリー版が無料で読めるサービス。

配当の優位性について過去のデータや例をもとに解説されており、どういった銘柄を選ぶべきなのかをノーリスクで学べます。

また定期的に配信されるメルマガも経済動向や最新情報が即座に掴めて非常に有益。

無料で読める上に気に入らなければすぐ解約もできるので登録しておくことをおすすめします。

この記事がよかったと思った方は下記のバナークリックをお願いします。クリックすることでブログランキングが上がりますのでより多くの方に読んでいただけます。

にほんブログ村

節約、節税、投資などの質問はInstagramで受け付けております。