長期投資をするために「財務優良な企業を選ぼう」「特に自己資本比率の高い企業は不況に強いよ」といった専門家の発言を耳にしたり、目にしたりしたことはありませんか?

実は自己資本比率は大した意味を持ちません。自己資本比率が100%だったとしても倒産する企業は倒産します。

何故なら、企業は自己資本で事業を運営している訳ではないからです。

現に大塚家具は、40%を超えるくらい自己資本比率が高かった訳ですが、2021年に倒産しました。(※厳密に言うとヤマダホールディングスの傘下)

「なぜ倒産したのか?」

仕組みや原則、自分の選んだ企業は大丈夫なのか、などは気になりますよね。

そこで、この記事では

- 投資歴10年以上(失敗経験もあり)

- AFP・簿記資格を保有中

- 現在の含み益は4桁万円超え

- 年間予想配当金は100万円超え

のわたし「こるきち」が、自己資本比率の高い企業が必ずしも優良ではない理由と、堅牢性のある企業を見分けるポイントについて解説します。

この記事を読めば、簿記の知識が無くても、失敗しにくい(潰れる可能性の低い投資先へ)投資ができるようになるでしょう。

また、自身でビジネスをする際にもおさえておくべきポイントがわかるので、投資だけに限らず普遍的に使える知識を修得することができます。

ぜひ最後までお付き合いください。

結論から言ってしまうと、健全な企業を見抜くポイントは自己資本比率ではなく、「現預金残高」と「固定費」です。

具体的に言うと、固定費6ヶ月分のキャッシュを準備できているかどうかを見ましょう。

不況時に固定費を払えるだけの「キャッシュ余力」がある企業は潰れません。

ぜひ本章の内容を理解して役立ててください。

「簿記」を無料で学べるおすすめツール

本章では簿記の知識がなくてもわかるように解説しておりますが、より深く理解するために「簿記」の知識を身につけておくことをおすすめします。

簿記を学べば、投資に限らず家計管理やビジネスを失敗しにくくなるため、できるだけ早い段階で修得しておきましょう。

おすすめの学習ツールは「CPAラーニング」!

メールアドレスを登録するだけで無料の動画講義が受講できます。

簿記に興味のある方はぜひ一度使ってみてください。中身は有料級です!

Twitterでも話題!登録者数50万人を突破

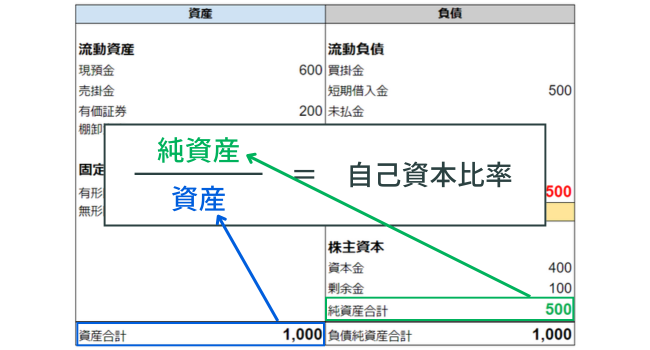

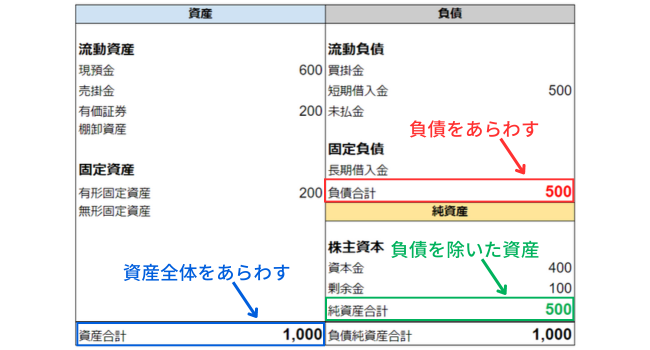

自己資本比率とは「純資産÷総資産」のこと

自己資本比率とは総資産における純資産の割合のこと。

企業は「現預金」「固定資産」「有価証券」「売掛金(未回収の売上代金)」など様々な資産を持っており、これらの総称を「総資産」と言います。

対して純資産とは、「総資産から負債を除いた資産」を指します。

負債とは「買掛金(未払い代金)」「借入金」「預り金」など、将来支払いや返済が必要になる項目。

例えば、以下の資産を持っている場合、総資産額は1,000万円となります。

- 600万円の現預金

- 200万円の価値がある車両

- 有価証券200万円分

そして銀行からの借入金が500万円ある場合、自己資本比率は50%ということになります。

自己資本比率が高いと一般的には優良企業として扱われる

一般的に自己資本比率が高いと「不況に強い」と言われています。

これは売上が立たなくなったときでも、「利息と返済の負担(返済額)が少なくなるから」という意味合いのモノ。

ただし、これは半分正解で半分間違い!

そんなことを言っているのは実態を知らない経済アナリストや評論家・インフルエンサーです。

ぶっちゃけ的外れもいいとこw

企業の堅牢性は自己資本比率なんかでは測れないよ!

自己資本比率の高い企業が必ずしも健全とは言えない理由

自己資本比率が高いイコール健全とは言えない理由は以下のとおり

- 自己資本比率が高くても「キャッシュ」を持っていないケースがあるから

- 企業が潰れる時は自己資本ではなく「キャッシュ」が枯渇した時だから

- 不況時にモノを言うのは自己資本ではなく「キャッシュ量」だから

自己資本比率が高くても「キャッシュ」を持っていないケースがあるから

自己資本比率はあくまでも「率」なので金額がいくらあるのかわかりません。

極端な例であらわすと、10万円持っていて、うち5万円が借入金なら自己資本比率は50%です。

でも、こんな金額で事業運営はできませんよね。

家賃や人件費、水道光熱費、仕入れなど、かかる費用に対して手元に10万円しかないのであれば、間違いなく即死です。

少し極端な例でしたが、こういったケースもあるため自己資本比率はあてにできません。

企業が潰れる時は自己資本ではなく「キャッシュ」が枯渇した時だから

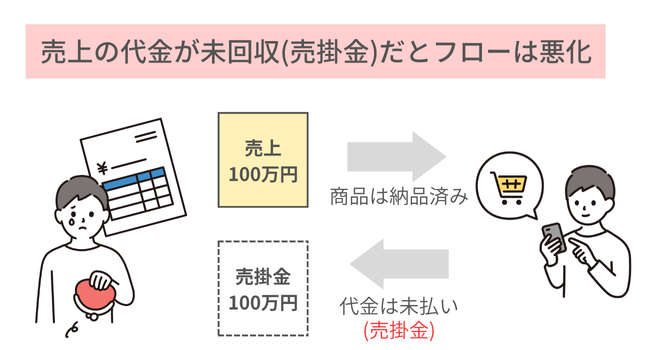

「黒字倒産」という言葉をご存知でしょうか。

これは利益が出ているのに倒産する会社のことをあらわします。

「利益が出ているのになぜ?」と思うかもしれませんが、これはキャッシュが枯渇したから。

利益とは「売上-経費」のことで、キャッシュの出入りは関係ありません。

例えばこんな状況だったとします↓↓

- 商品100万円分をお客様に納品(売上)

- お客様から代金が支払われるのは翌月末

この場合、売上があるのにキャッシュが手に入っていないことがわかりますよね。この未収の売上を「売掛金」と言います。

当然、売掛金が多いと資金繰りを圧迫します。

また設備やツールなどを導入した場合は、多額のキャッシュアウトを生じますよね。

しかしこれらは、固定資産に該当するため、減価償却しないといけません。

後ほど解説しますが、減価償却資産を買った場合は費用計上できるタイミングが遅く、利益が残りやすくなってしまいます。

こういった仕組みから「利益はあるけどお金がない」といった企業が誕生します。

企業が倒産するのはお金がなくなったとき!

利益が出ているかどうかは関係ありません。

- 従業員への給料

- 商品の仕入れ

- 家賃や水道光熱費

- 借入金の返済

他にもたくさんありますが、これら諸経費の支払いができなくなれば「破産」します。

借りたお金であろうが、自己資本であろうが、手元にお金があれば企業は潰れません。

だから自己資本比率ではなく、手元の「キャッシュ」を注視する必要があるのです。

不況時にモノを言うのは自己資本ではなく「キャッシュ量」だから

一般的には「自己資本比率の低い企業は不況に対応できない」と言われています。

この言い分としては、借入が多いため、売上が立たない場合は「利息の支払いが負担になる」というもの。

ただし、これも半分正解で半分間違いです。

そもそも現在は低金利で、事業融資でも利息は1~2%程度。1,000万円借りていたとしても利息は10~20万円程度。致命傷になる金額ではありません。

逆にこんな企業はどうでしょうか↓↓

- 自己資本比率は100%

- 手元資金が100万円

- 年間固定費が600万円かかる

これでは売上が立たない場合、2ヶ月しか耐えられません…

自己資本比率は100%ですが、「安泰」と言えそうですか?w

また手元資金が少ないと、銀行にも融資してもらえないでしょう。

「銀行は晴れの日に傘を貸す」という言葉をご存知でしょうか。

これは、お金のない貸し倒れリスクの高い相手ではなく、しっかり返してくれる人にしか銀行はお金を貸さないという内容を揶揄したもの。

だから本当に優秀な企業は、手元に資金があるうちに借入をして、不況に耐えられる準備をしているのです。

キャッシュがあれば売上が立たない時も耐えられますし、それを丹保にさらに借入することもできます。

資本主義とはそういうこと。

気になる銘柄や保有銘柄があれば、一度調べてみてください。

不況に強い健全な企業を見抜くポイント

ここからは実際に「どんな企業が不況に強い優良企業なのか」について解説していきます。

見るべきポイントは以下です。

- 販管費(固定費)がいくらかかっているのか

P/L(損益計算書)を確認 - 現預金が販管費の6ヶ月分以上あるのか

B/S(貸借対照表)を確認

結論から言ってしまえば、6ヶ月分の販管費(固定費)を現預金として持っている企業は健全水準です。

また6ヶ月分と言わず、1年分、2年分と潤沢なキャッシュを持っている企業は、風向きが悪い時期が長く続いたとしても耐え得る力が備わっています。

自己資本比率は何も関係ありません。

ちなみに決算書は「〇〇(企業名) 決算短信」と検索すれば出てきます。

販管費(固定費)がいくらかかっているのか

販管費とは「販売費及び一般管理費」の略称で、簡単に言ってしまえば「年間固定費」のこと。売上が立たなくても必ずかかる費用にあたります。

以下のような費用が販管費になります。

- 地代家賃

- 水道光熱費

- 通信費

- 人件費

- 旅費交通費

- 広告宣伝費

- 手数料

- 租税公課

- 減価償却費

他にもいろいろありますが、売上原価(仕入れ費用や製造に関わる人件費)に含まれない費用は「販管費(固定費)」として計上されます。

売上原価は変動費、販管費は固定費と覚えておくとわかりやすいよ!

販管費は損益計算書(P/L)から確認できます。

- 損益計算書(P/L)とは

- ある一年の収益(売上)や損失を表にしたモノ。

どんな費用がかかり、いくら利益を上げたのかがわかります。

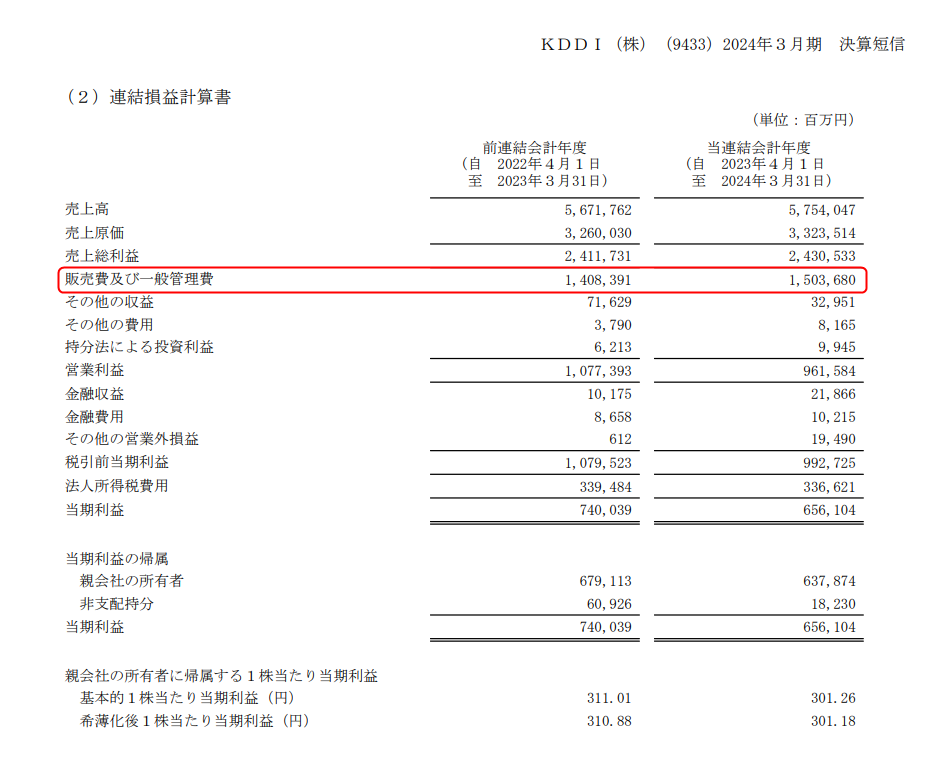

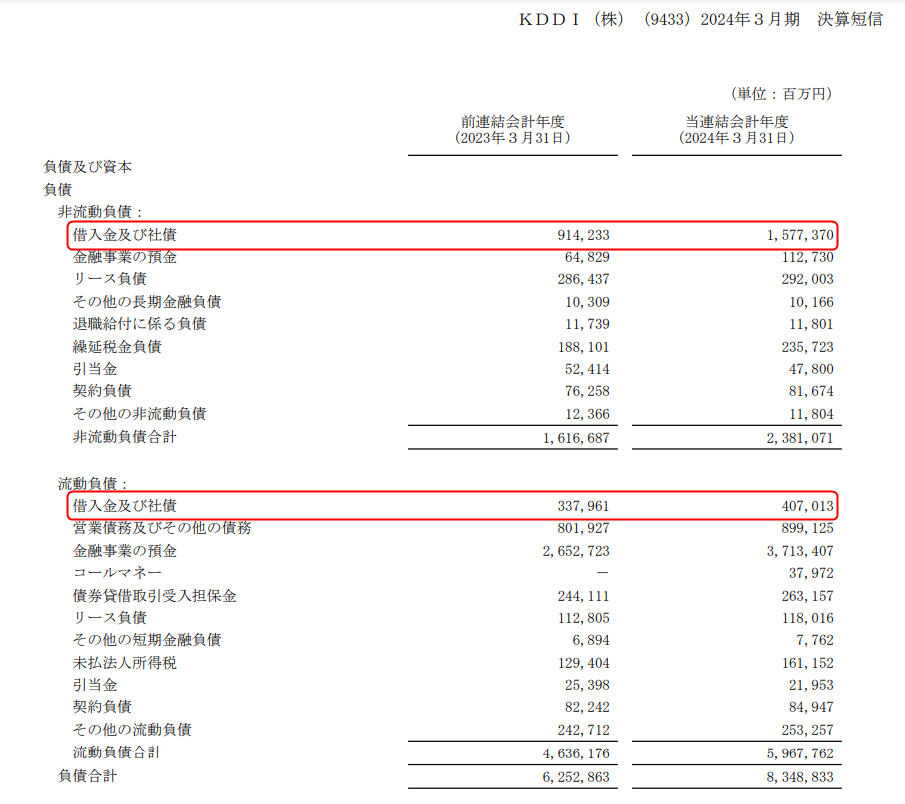

実際に企業の決算書を見てみましょう。(以下はKDDIの決算短信を引用)

まずは損益計算書(P/L)から「販管費」がいくらかかっているのかを確認。

桁が凄いことはさておき、2023年度にかかった販管費が1.5兆円であることがわかります。

現預金が販管費の6ヶ月分以上あるのか

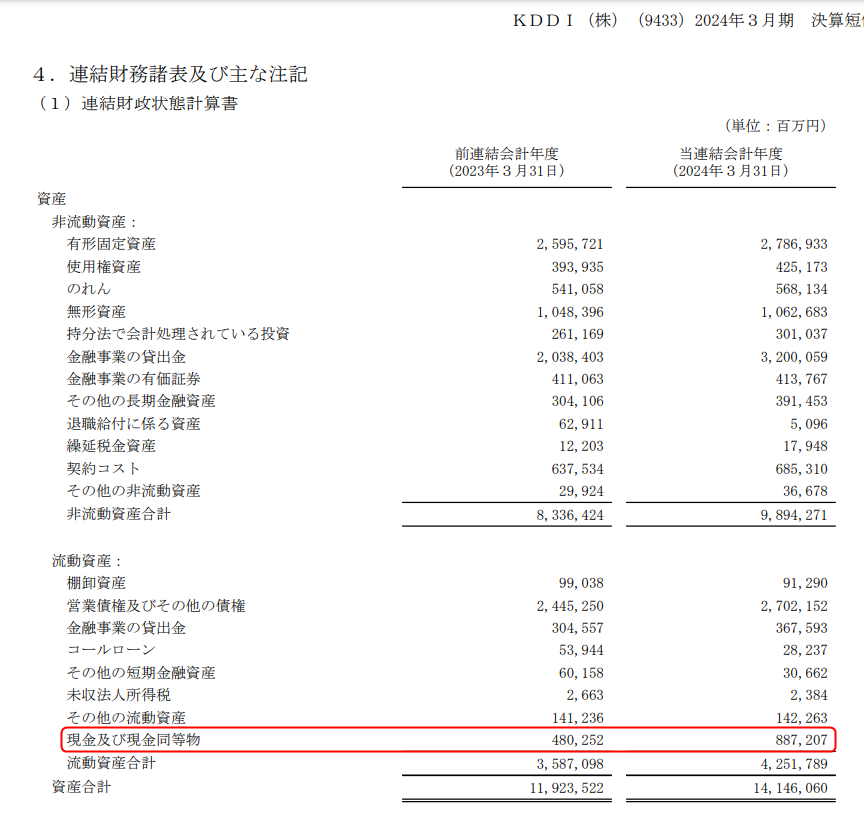

次に貸借対照表(B/S)から現預金をいくら持っているのかを確認しましょう。

- 貸借対照表(B/S)とは

- これまでの累計資産残高をあらわします。

資産がいくらあって、負債がいくらあるのかが一撃でわかります。

こちらでは何ヶ月分の販管費をキャッシュとして持っているのか確認します。

KDDIの現預金残高は約8,900億円。

販管費が1.5兆円なので、約7ヶ月分の固定費をキャッシュとして持っていることがわかります。

- 計算式

- ①8,900億円÷1.5兆円=59.33%

②59.33%×12ヶ月=7.1ヶ月

7ヶ月分のキャッシュがあるということは、売上ゼロの期間が7ヶ月続いたとしても耐えられるということ。

前章でも説明したとおり、キャッシュがあればあるほど不況に強くなります。

ちなみにKDDIの負債は、短期借入と長期借入をあわせて約2兆円。

しっかり借金をしていることがわかります。

手元資金(キャッシュ)を厚くしておけば、

- 不況時にも対応できる

- 投資したいモノが出てきたときに機動的に動ける

といった2つのメリットがあります。

利息を気にするのは一般素人!優良企業は資金繰りを大切にします。

このあたりも「KDDIはさすが」といったところでしょうか。

こんな企業は要注意!手元資金が枯渇しやすい企業の特徴

手元資金が枯渇しやすい企業の特徴は以下です。

- 売掛金が多い

- 資産が多い

売掛金が多い

上述しましたが、売掛金とは未回収の代金のこと。

商品は売り上げたけど、支払いされるのは翌月末や3ヶ月先といったことはよくあります。

取引先が1社や2社なら致命傷を負うことは稀でしょう。しかし、複数の取引先があり、売掛金まみれになれば、積み重ねによって資金繰りは圧迫されていくでしょう。

逆に仕入れ先への支払いを翌月末や3ヶ月先など遅く設定すれば、資金繰りは良化します。

売上が伸びていないのに、年々売掛金が膨らんでいる企業は要注意です。(回収見込みが薄いということ)

「入金は早く」「支払いは遅く」が資金繰りの鉄則だよ。

資産が多い

資産が多い企業もまた、資金繰りが悪くなりやすい特徴があります。

なぜならば資産を購入すると、減価償却しないといけないため、費用計上が遅くなるから。

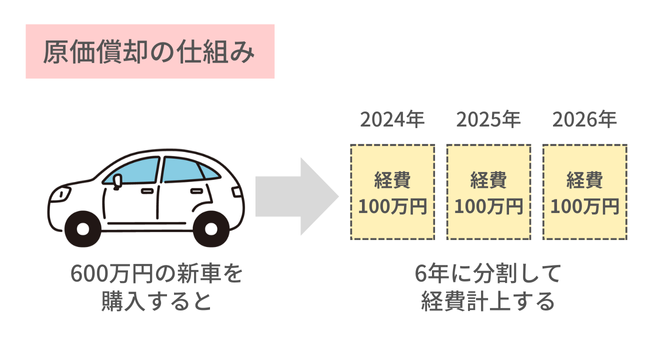

例えば、普通車の新車を購入した場合は6年かけて費用計上する必要があります。

600万円の車なら、定額法で毎年100万円ずつ費用計上するイメージです。(※企業の場合は定率法が使えるため、厳密に言うと違いますが)

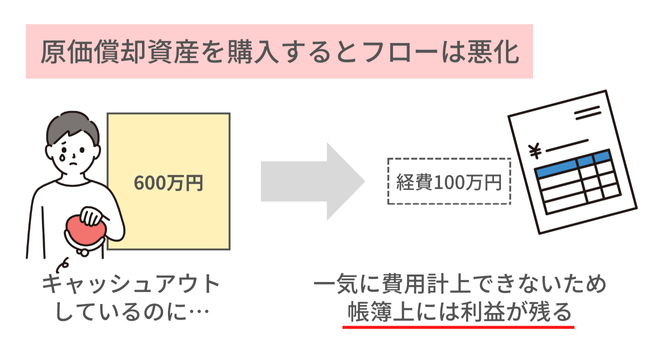

つまり諸経費として600万円のキャッシュアウトが生じているにもかかわらず、利益は100万円分しか低減できていないことに…

「利益が残ると税金もたくさんかかる」ということも相まって資金繰りは悪化していきます。

これが資産を購入するとキャッシュが少なくなる理由です。

「減価償却資産の購入は資金繰りを圧迫する」ということは念頭に置いておきましょう。

まとめ 企業の堅牢性は自己資本比率ではなく「キャッシュ量」から判断しよう

企業の堅牢性や健全性を測るときに自己資本比率は大して役に立ちません。

不況時に守ってくれるのはキャッシュですし、支払いができなくなれば企業は潰れます。

以下のような企業に投資する際には注意しておきましょう。

- 固定費(販管費)6ヶ月分のキャッシュを持っていない

- 売掛金が年々増加傾向(売上も同比率で伸びているならOK)

- 資産をたくさん持っている(原価償却は資金繰りを圧迫する)

借金は悪ではありません。

自己資本でビジネスができるならそれに越したことはありませんが、他人資本を活用することでレバレッジがかけられます。

成長の余地があるなら、人を雇い、外注を有効活用し、新たな設備を導入し、好立地に拠点を移すなどしたいはず。

お金を借りるというのはそういうこと。

逆に、借金しないことは「成長の余地がない」と言っていることと同義です。

- 自己資本比率100%だけど手元に100万円しかない企業A

- 自己資本比率0%(オール借入)で5,000万円持っている企業B

これらの企業が同じ運用利回り3%で運用した場合、どちらのほうが有利になりそうですか?

自己資本比率がどうのこうの言っているのは一部のなんちゃって評論家だけです。

見るべきところはたくさんありますが、手元のキャッシュ量はぜひ確認しておきましょう。

それがあなたの資産防衛のお守りになります。

上記のような話をより深く理解するために「簿記」の知識は必須!

「簿記」を無料で学べるおすすめツール

簿記を学べば、より企業の財務状況も理解でき、失敗しにくい投資ができます。

また、簿記を知らない人の9割は事業を失敗するとも言われているため、自身でビジネスをする方はぜひ学んでおきましょう。

おすすめの学習ツールは「CPAラーニング」!

メールアドレスを登録するだけで無料の動画講義が受講できます。

簿記に興味のある方はぜひ一度使ってみてください。中身は有料級です!

Twitterでも話題!登録者数50万人を突破

この記事がよかったと思った方は下記のバナークリックをお願いします。クリックすることでブログランキングが上がりますのでより多くの方に読んでいただけます。

にほんブログ村

節約、節税、投資などの質問はInstagramで受け付けております。

また、IRを簡単に確認できるアプリについては、以下の記事をご確認ください。