日本株から受け取る配当金の税金を節税できる制度「配当控除」。

この配当控除が令和6年(2024年)より少し改悪されます。

どんな風に変わるの?これまでと何か変えなきゃいけない?

こんな方も多いのではないでしょうか。

そこで本記事では

- 投資歴10年以上(失敗経験もあり)

- AFP・簿記資格を保有中

- 現在の含み益は4桁万円超え

- 年間予想配当金は100万円超え

のわたし「こるきち」が配当控除が「どう改悪されるのか」また「どうするべきか」について解説いたします。

この記事を読むことで配当控除がどう変わるのか理解でき、「正しい扱い方」がわかります。

無駄に税金を取られたくない方はぜひ内容を理解して、配当控除を上手に活用してください。

- この記事の要約

- これまでの配当控除では住民税率を5%とすることができていたが、最低でも7.2%かかるようになる。

配当控除で節税できる人の条件は課税所得695万円以下。

また配当控除を適用すると国民健康保険料が上がる可能性があることにも注意しておこう。

配当控除の仕組みを振り返りつつ順番に解説するね

配当控除のおさらい

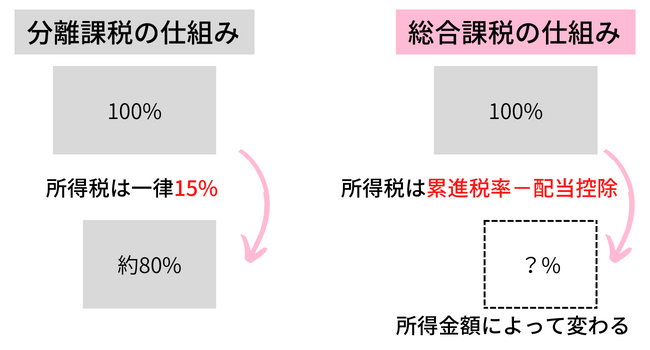

配当金にかかる税金方式は

- 配当所得単体に一律の税率がかかる「分離課税」

- 他の所得と合算して累進税率がかかる「総合課税」

の2種類があります。

- 分離課税方式

- 配当金に対して一律20.315%の税率がかかる。

内訳は「所得税15%」「住民税5%」「復興特別所得税0.315%(所得税率×2.1%)」

- 総合課税方式

- 他の所得(事業所得や給与所得など)と合算した上で、所得に応じた税率(累進税率)がかかる。

「所得税累進税率%」「住民税10%」「復興特別所得税(所得税率×2.1%)」

配当控除が使えるのは❷の総合課税方式

総合課税で申告すると配当控除が適用される

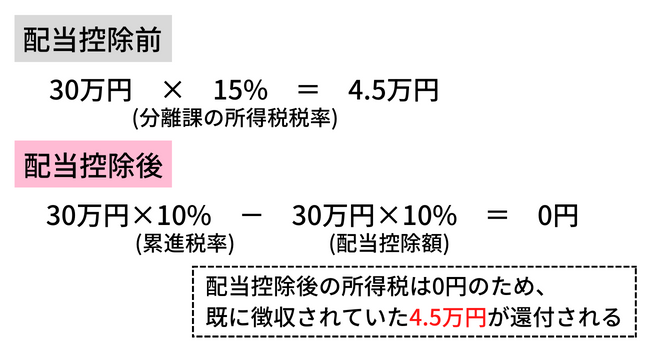

確定申告で総合課税申告すると配当金×10%の税額控除(配当控除)が適用されます。

総合課税では所得に応じた累進税率がかかるため、税率の低い低所得の方にとってはおいしい課税方式ということです。

例えば以下のような方の場合、課税される総所得は300万円となります。

- 配当所得 30万円

- その他の所得 270万円

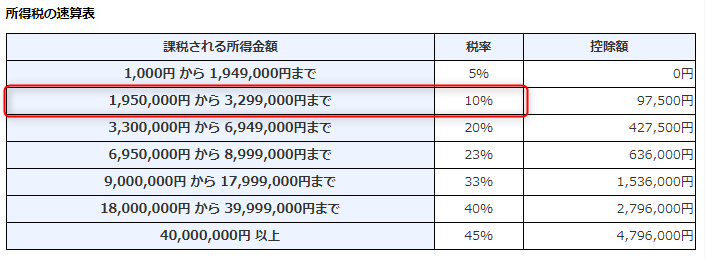

課税される総所得が300万円の場合、所得税率は10%のラインに該当し、配当にかかる所得税は3万円。さらに税額控除3万円が適用できるため実質税負担は0円になります。

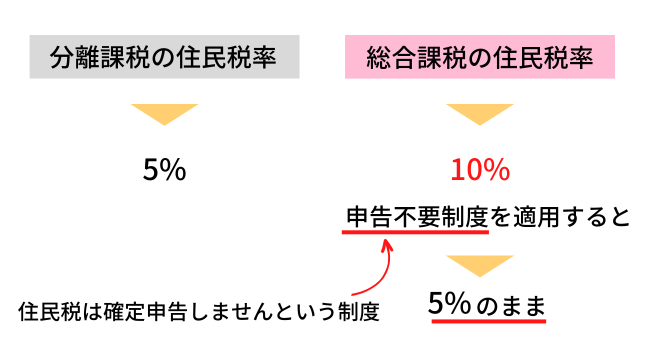

住民税は「申告不要」することが可能だった

上記のように所得税を削減できる優良制度でしたが、住民税率も5%→10%に上がってしまうデメリットがありました。

ただしこの問題は「住民税の申告不要制度」を使うことで住民税率を5%のまま据え置きすることができました。

- 住民税の申告不要制度

- 「住民税は確定申告しません」という意思表示。

これをすることで住民税は分離課税(住民税率5%)のまま、所得税だけ総合課税にできる。

ただし今回の改悪内容はこの申告不要制度が使えなくなった点です。

配当控除の改悪内容

ところが2024年からこの住民税の申告不要ができなくなります。

申告不要ができなくなるデメリットは以下の通り

- 住民税率が最低でも7.2%かかる

- 国民健康保険料も増える可能性がある

住民税率が最低でも7.2%かかる

分離課税のままでの申告ができなくなったため、住民税も総合課税で申告しないといけません。

ただし住民税も配当控除が適用できるため実質の住民税率は「10%-配当控除」となります。

| 課税所得 | 税率 | 配当控除 | 実質税率 | 源泉徴収 |

| 1,000万円以下 | 10% | 2.8% | 7.2% | 5% |

| 1,000万円以上 | 10% | 1.4% | 8.6% | 5% |

上記の表を参照すると、課税所得1,000万円以下の方であれば「7.2%」が実質住民税率となります。

10%のままじゃなくてよかったけど、住民税の負担は増えます。

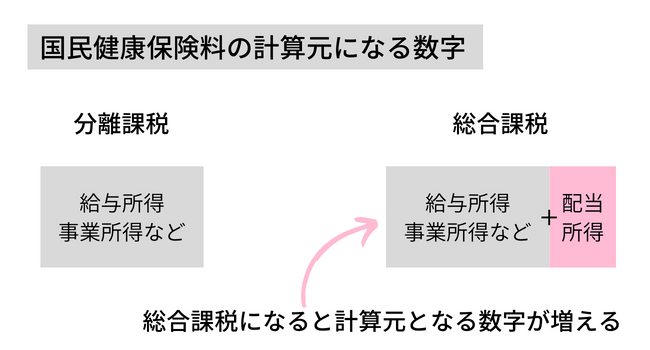

そして住民税も総合課税で申告するということは、自営業者などが加入する「国民健康保険の保険料」も増加することが予想されます。

国民健康保険料も増える可能性がある

住民税を総合課税申告した場合は国民健康保険料が増える可能性があります。

何故なら国民健康保険料は住民税の課税所得から計算されているからです。

つまり分離課税の時より、国民健康保険料を計算する元の数字(課税所得)が大きくなるということです。

個人事業主の方(国保加入者)であれば国民健康保険料もシミュレーションしておこう。

ちなみに国民健康保険料は地方によって計算式が異なるため、お住まいの自治体の国保計算式を調べましょう。(「〇〇市 国保 計算式」などでGoogle検索すれば出てくるはず)

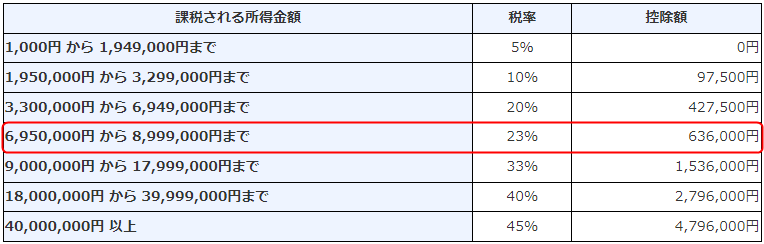

課税所得が695万円以上なら申告しない方が得

これらの改悪内容を考慮すると、給与所得や事業所得など他の所得と合算した課税所得が695万円以上の方の場合は確定申告しないほうが得になります。

どういうことかと言うと、課税所得が695万円以上の場合

- 所得税率は23%

- 配当控除で-10%

- でも住民税率は7.2%

となり、所得税と住民税で20.2%かかることになります。(※復興特別所得税を含めると20.473%)

源泉徴収(確定申告しない場合)での配当にかかる税率は20.315%。手間のことも考えると確定申告せずに「分離課税」のままにしておいたほうがお得になります。

ちなみに課税所得695万円はサラリーマンの年収1,050万円相当です。(※給与所得控除・基礎控除・社会保険料控除を使用)

下記は配当控除による節税効果を所得別にまとめた表です↓↓

| 課税所得 | 会社員の 年収相当額 (※参考) | 配当控除後 実質税率 | 配当額に対する 節税効果 |

| ~195万円 | ~430万円相当 | 7.2% | 約13.1% |

| ~330万円 | ~640万円相当 | 7.2% | 約13.1% |

| ~695万円 | ~1050万円相当 | 17.41% | 約2.9% |

| ~900万円 | ~1300万円相当 | 20.473%~ | (税負担はほぼ一緒) |

| ~1800万円 | ~2200万円相当 | 32.083% | (逆に負担増) |

以前は課税所得900万円以下の方が節税になる制度だったので改悪ですね…

節税できるかわからない場合は、「国税庁の確定申告書作成コーナー」にて実際に入力してみましょう。

申告後の確認画面で節税できるか確認できるので、節税できないなら「分離課税」で確定申告し直せばOK。

申告期限内にやり直せば、最終的に入力された内容が反映されます。

まとめ 配当控除は課税所得695万円以下の方が節税できる制度

配当控除は住民税の申告不要制度が使えなくなったことで、

課税所得が695万円以下の方であれば節税効果があり、総所得が少ない人ほど節税効果が高まります。

改悪内容は以下の通り

- 住民税率が最低でも7.2%かかる

- 国民健康保険料も増える可能性がある

これらには留意しておきましょう。

投資の利益を最大化するためにはコストを減らすこと。

税金というコストを減らすために「配当控除」を理解して有効活用していきましょう。

配当控除を「1」から知りたい場合はこちらの記事をご参照ください↓↓

この記事がみなさんの投資の参考になれば嬉しく思います。

この記事がよかったと思った方は下記のバナークリックをお願いします。クリックすることでブログランキングが上がりますのでより多くの方に読んでいただけます。

にほんブログ村

節約、節税、投資などの質問はInstagramで受け付けております。