※本サイトで紹介している商品・サービス等の外部リンクには、アフィリエイト広告を利用しているものがあります

うわー、大損しちゃった…高配当株投資なんてしなきゃよかった…

こんなことをことを回避するための記事です。

高配当株投資は利益の原資が「配当」のため、株価の値上がりに期待する投資手法にくらべて比較的安定的な運用が期待できる投資手法と言われています。

- 株価は投資家の心理に影響されるが

- 配当は企業の方針や実益に影響される

といった理由のためです。

株価は予測不能ですが、配当はある程度予測できるよ

ただし、やり方しだいで失敗する可能性も十分あります。

そこで本記事では

- 投資歴10年以上(失敗経験もあり)

- AFP・簿記資格を保有中

- 現在の含み益は4桁万円超え

- 年間予想配当金は100万円超え

のわたし「こるきち」が高配当株投資を失敗させないための5つの鉄則について解説いたします。

高配当株投資で失敗しないためにもぜひ押さえておいてください。

絶対するべきというものはありませんが、絶対やってはいけないNG行動は存在します。

順番にみていきましょう!

いきなり高額をつぎ込まない

投資で得られるリターンについて知った方は多くの方がこう思います。

たくさん入金すればその分増える!よーし、全力投資だー↑↑

落ち着いてください。

高配当株投資で得られる配当は

- 1株配当×保有株数

で決まるため、当然保有株数が増えれば増えるほど得られる配当も多くなります。

しかし、株である以上株価が上下します。

投資を始めたての頃はこの株価の値動きが気になります。

- 1万円の配当をもらったけど

- 株価が1万円分下がった

これじゃ全く意味ないじゃん↓↓

こんな感情にもなるでしょう。

株価が高値圏で買ってしまえばすぐに株価が下落する可能性もあり、値動きに慣れていない間は「これ以上下がったらどうしよう…」と不安な気持ちから売却して損失確定させてしまう可能性も高まります。

そしてその後、株価が元の水準に回復するなんてことはよくある話です。

良くも悪くも高配当株投資は時間をかけてする投資手法です。

値動きに慣れていない間は、最悪なくなってもよいと思える金額から投資をスタートしましょう。

長期投資のつもりで始めたとしても、値動きは気になる人は多いです。

投資する業種・銘柄を分散させる

高配当株投資は「S&P500」や「全世界株式」といった指数全体に投資できる投資手法ではなく、自分で1つずつ銘柄(株)を選定していく投資手法です。

従ってリスクは格段に跳ね上がります。

- 個別株の主なリスク

- ◆倒産リスク

◆減配・無配リスク

◆不祥事リスク

基本的に上記のようなことが懸念されたり起こったりすれば株価は暴落します。

こういったリスクを緩和するためには少なくとも数十銘柄以上の分散投資が必要になります。

分散しなかった場合のリスク例(ネットフリックス暴落事件)

例えば2022年4月の決算発表をきっかけに「Netflix」の株価は1日で348ドル⇒226ドルへとたった1日で35%暴落しました。(半年で約70%の暴落)

ガス・エネルギー価格の高騰で娯楽費用を捻出しにくくなっている世の中に、映像配信業界の競争激化や、ユーザー間でのパスワード共有がされていて新規顧客が見込みにくくなっているなどの要素が絡んで「Netflixはもうダメだ…」と投資家が判断したためです。

仮に「Netflix」の株しか保有していなかった場合、資産の7割失っていたことになります。

個別株はこういったことが頻繁に起こるため、自分が「この銘柄なら大丈夫」と思っていても将来どうなるかはわかりません。

優良な米国高配当ファンドである「HDV」や「SPYD」でも約80銘柄へ分散投資していることを考えると、最低でも数十銘柄への分散投資は必須であると言えます。

とにもかくにも分散!下がった時の想定は必ずしておきましょう。

その銘柄についてよく調べてから購入する

購入する前にその銘柄についてよく調べてから購入しましょう。

よくわからないけど、みんなが買ってるから買ってみようかな…

こんな状態で買ってしまうと失敗する確率は上がります。

高配当株投資はその性質上“長期保有”が前提になる投資手法です。

購入した年に得られるリターンは高配当株であってもせいぜい3%程度で、短い期間で大きく資産を増やすことは不可能です。

長期投資していれば様々な問題が直面します。

- 大幅に株価が下がる

- 世の中の先行き見通しが不安視される

- 自分自身が資金繰りに困る

こういった問題が起こっても、簡単に手放さない握力が求められます。

- どんなビジネスで収益を上げているのか?

- 今後も需要はありそうなのか?

- 今後も配当を出し続けてくれそうか?

- 過去にネガティブな歴史はないか?

など自分自身がその銘柄を購入する明確な理由や根拠が説明できる必要があります。

高値で買って、安値で売ってしまわないように簡単に手放さない根拠を持って購入することが重要です。

思っているほど長期投資は簡単ではありません。

シナリオが崩れたときの対処法

ただし、購入時に考えていたシナリオが崩れるときは柔軟に対処しましょう。

例えば、わたしが保有していたグラクソ・スミスクライン(GSK)というヘルスケア企業ですが、結論から言うと全て売却いたしました。

- グラクソ・スミスクライン(GSK)

- イギリスのヘルスケアセクターの企業で「医療用医薬品」「ワクチン」「コンシューマーヘルスケア」の3つの事業分野を持つ高配当銘柄。

2022年7月に「コンシューマーヘルスケア」部分のみをスピンオフ(分社化)して他2部門の事業に専念することが決定。

「コンシューマーヘルスケア」とは要指導医薬品、一般用医薬品、特定保健用食品、健康食品など市販のドラッグストアなどでも購入できる製品事業のことです。

基本的に高配当企業というのは成熟した業界にビジネスを持つ企業が多く、グラクソ・スミスクラインも安定した収益が期待できるコンシューマーヘルスケア事業があったから高配当でした。

しかし「医療用医薬品」「ワクチン」という開発分野に特化する(利益は配当ではなく研究開発費に掛ける可能性が高まる)ことで、成長は期待できる一方で高配当が得られる期待は薄まりました。

またグラクソ・スミスクラインは、イギリスのADR銘柄のため配当に外国税がかかりません。(通常の米国株は10%の外国税がかかる)

- ADR銘柄とは

- 米国以外の企業の株式を預託機関(シティバンク、ドイツ銀行、JPモルガン等)に預けて、これを担保に「預託証券」として発行し米国に上場したモノです。

これにより入手が困難な他国の銘柄を米国株として購入することが可能になります。

<外国税のかからないADR銘柄一例>

・イギリス

・オーストラリア

・インド

・ブラジル

「税金を減らして高配当を得る」という目的で投資していたため、スピンオフ(分社化)前に全て売却いたしました。

このように自身の描いていたストーリーが崩れる場合は、売却も含めて柔軟に対処する必要があります。

手元に資金を残しておく

多くの投資本で「生活防衛資金は確保すること」などの記載は目にしますが、個人的には生活防衛費以外の資金も十分に残しておく必要があると考えています。

高配当株は安く仕込むことができれば、少ない資金で多くの配当が得られるため投資効率が上がります。

高配当株はいつでも買っていいモノではありません。

誰もが株価が下がりきった底値で購入したいものですが、現実的には不可能。過去に比べて今が安いかどうかは判断できても、この先上がるか下がるかは誰にも読めないからです。

株価が下がった場合に起こすアクションは以下の3つ。

- まだ下がると予想し売却

- 安値で仕込めると思い買い増し

- 静観

①に関しては「悪手」になり得る可能性が高いです。(売却すればするほどもらえる配当も減る上に株価が戻ればただただ安売りしたことになる。)

ということは②or③が適切なアクションになる可能性が高くなります。

資金があれば「買い増し」することも「静観」することもできるため心穏やかに冷静な判断ができます。

しかし資金がない場合は黙って「静観」することしかできません。

なんならどんどん株価が下がって耐えられずに「売却」してしまうなんていうことも起こり得ます。

逆に資金を残しておいて、株価が反発して思ったほど買い増せなかった場合

あぁ、もうちょっと買い増しておけばよかったな…

と残念な気持ちになりますが、これくらいの感覚のほうが長期で見た場合、上手くいくパターンは多いように感じます。

手元資金を残す=選択肢が残っている

これはぜひ覚えておいていただきたい内容。

選択肢がある状態は、ない状態に比べて冷静な判断がしやすくなります。

- 買い増すもよし

- 静観するもよし

こういった「心の余力」を残しておくという意味で資金を残しておくというのは非常に大事な考え方になるでしょう。

たとえ暴落したとしても、そこから反発するかまだ下がるかは誰にもわかりません。

タマ切れを起こさずメンタルを疲弊させないことが重要。

手数料を甘くみないこと

投資をする上でかかせないのが「手数料」ですが、多くのリターンを確保するためには「手数料」に拘る必要があります。

<株式投資にかかる主な手数料>

- 売買手数料

- 為替手数料(外国証券の場合必要)

- 経費率(ETFなどの場合必要)

高配当株投資で得られるリターンは次の式であらわせます。

- 株価の値上がり+受取り配当-税金-手数料=リターン

株価の値上がりや配当金額の増減は自分自身ではコントロールできませんが、手数料については

- 手数料の安い証券口座で取引する

- 経費率の安いファンドを運用する

など自分自身でコントロールできます。

例えば「S&P500」に投資できる米国ETFとして有名な「SPY」と「VOO」というファンドがありますがこれらは運用会社が異なるだけで商品の中身は同じです。

しかし”経費率”を比較した場合、保有時にかかる年間コストは

- SPY=0.09%

- VOO=0.03%

となります。

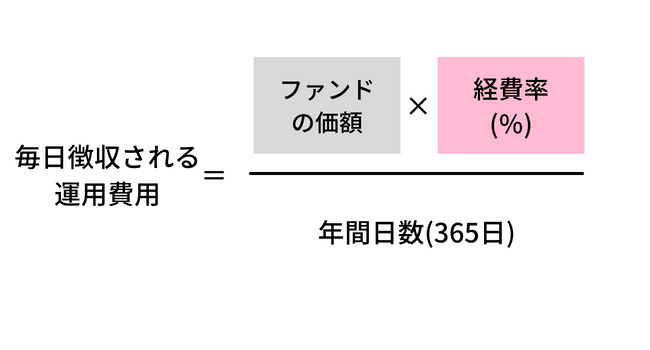

- 経費率とは

- ETFなどのファンド(詰め合わせ商品)を運用するときに運用会社に支払う手数料です。

“ファンドの価額×経費率を日割りした額“が毎日ファンドから徴収されます。

一般的に0.06%の差というと誤差の範囲に見えるかもしれませんが、結構大きな差になります。

仮に上記のファンドを1000万円ずつ保有している場合、年間コストは

- SPY=9,000円

- VOO=3,000円

となります。

仮に年利5%でファンド価格が成長している場合、トータルコストは以下のようになります。

| 経過年数 | SPY | VOO | コスト差 |

| 1年目 | ¥9,000 | ¥3,000 | ¥6,000 |

| 5年目 | ¥49,731 | ¥16,577 | ¥33,154 |

| 10年目 | ¥113,201 | ¥37,734 | ¥75,467 |

| 20年目 | ¥297,594 | ¥99,198 | ¥198,396 |

| 30年目 | ¥597,950 | ¥199,317 | ¥398,633 |

中身は全く同じ商品なのに30年で見れば約40万円も差がつきます。

投資の世界は0.01%単位の世界です。

たった0.06%変わっただけで30年間で40万円も差がつくため、手数料で1%も2%もかかるような商品を買っていては利益が圧迫されても仕方ありません。

「手数料を甘くみない」

これは投資において本質的な部分であり、手数料が利益を圧迫する可能性があることは念頭にいれておきましょう。

「自分でコントロールできることは徹底する」これは多くの投資本に書かれている重要事項です。

まとめ 常に冷静になることが重要

高配当株投資を失敗させないための鉄則は以下のとおり

- いきなり高額をつぎ込まない

- 投資する業種・銘柄を分散させる

- その銘柄についてよく調べてから購入する

- 手元に資金を残しておく

- 手数料を甘くみないこと

投資を始めれば様々な誘惑や感情が生まれてきます。

- もっと入金すればもっと増える

- 良い銘柄だけに投資すれば効率よく増える

- 手元に現金を残しておくのはバカらしい

こんな風にリターンに目が奪われていけばいくほど、どんどん追加投資をおこないリスク資産が増えます。

そして増えたところで暴落が起こり含み損が発生する。

こんなことも起こるため、常に最悪の状態を想定しておかなければいけません。

投資において「これをしておけば絶対大丈夫」というものはありません。しかし「絶対やってはいけない」ということは存在します。

上記の鉄則を守っていればたとえ自身の資産が半減したとしても、比較的冷静でいられるはずです。(もちろん気分は良いものではありませんが…)

- 冷静さを失わないこと

- 自分でコントロールできる部分に注力する

こういったことを常に意識しておけば投資で失敗する確率は低下します。

この記事がみなさんの投資の参考になれば幸いです。

この記事がよかったと思った方は下記のバナークリックをお願いします。クリックすることでブログランキングが上がりますのでより多くの方に読んでいただけます。

にほんブログ村

節約、節税、投資などの質問はInstagramで受け付けております。

株式投資の情報を無料で収集できるおすすめツールはこちら↓↓

無料なのに高機能!次世代金融アプリ

次世代金融アプリ「moomoo(ムームー)」

プロの投資家が扱うような情報を瞬時にキャッチすることができる凄アプリ!

- 主要な経済ニュースが即座にキャッチできる

- スクリーニングや企業分析が容易に行える

(ETFにも対応している) - 機関投資家の売買情報が閲覧できる

- コミュニティで投資家の投稿情報を見れる

- 投資の基礎知識も学ぶことができ初心者にも役立つ

金融庁や証券業協会にも登録する「moomoo証券(旧ひびき証券)」が「プロとアマの情報格差をなくす」といったコンセプトのもと運営されています。

高機能なのに無料で使えるため、利用することをおすすめします。

詳しい内容はこちらをご拝読ください↓↓

配当株投資に役立つ情報が無料で手に入るおすすめサービスはこちら↓↓

メール登録だけ!不要なら即解約も可能

<「年100回配当投資術」無料閲覧&メルマガサービス>

株式市場で30年以上のキャリアをもつ「マーク・リクテンフェルド」氏が執筆された著書「年100回配当投資術」のサマリー版が無料で読めるサービス。

配当の優位性について過去のデータや例をもとに解説されており、どういった銘柄を選ぶべきなのかをノーリスクで学べます。

また定期的に配信されるメルマガも経済動向や最新情報が即座に掴めて非常に有益。

無料で読める上に気に入らなければすぐ解約もできるので登録しておくことをおすすめします。