はじめまして。年間の配当収入が100万円に迫る「こるきち」といいます!

このブログでは、お金のプロ(AFP)が「高配当株投資の始め方やポイント」を失敗しにくいよう、丁寧に解説します。

最新記事は以下の方法にてご確認ください↓↓

- スマホの場合は末尾までスクロール

- PCの場合はサイドバーより選択

すぐに本題に入りたい方は、以下より気になる項目を選んでください。

わたし自身はもともと

- 銀行でぼったくり金融商品を購入する

- 賃貸業者からぼられる

- 不要な保険に多数加入する

など金融業者からすると、典型的な「カモ」でした。(総額で数百万円は損してます)

しかし正しい知識をインプットしたことで、4桁万円の含み益と年間100万円に迫る配当金を手に入れることができました。

また、「AFP」や「簿記」といったお金の資格も取得し、現在は金融相談を受けたりセミナー開催をしたりと、配当以外の収入もあります。

税金や保険なども学んだことで、資産運用の地盤が強固になりました!

Instagramではお金の話を題材に運営しています。税金関係や資金繰りに興味のある方はぜひ、遊びにきてください。

配当収入があれば、働かなくても入ってくるお金があるため、

- 日々の生活が楽になる

- ちょっとした贅沢ができる

- 働き方を変えて「時間」を作ることができる

- 配当が保険の役割になり、新たな挑戦ができる

といったメリットが得られます。

また配当株は、買えば買うほど受け取ることができる配当金額が増すため、「積み上げ型の投資」と言えるでしょう。

株価を気にする必要のない投資だから、ストレスフリーです♪

ただし、高配当株投資はインデックス投資(投資信託つみたて)と違って、積立設定だけ済ませて「ほったらかし」とはできません。

- 配当を出し続けてくれそうな健全な銘柄を自分で選ぶ

- 投資先を分散し、銘柄比率などを調整・管理する

- 購入タイミングを図る(いつ買ってもいい訳ではない)

こういったことを自身でしないといけないため、やや難しい側面もあります。

このブログでは、できるだけそういった専門知識を、わかりやすく、丁寧に解説していきますので、ぜひ夢の配当金生活への第一歩を踏み出してくださいね。

結論から言うと高配当株投資でやることは以下です↓↓

- 高配当株投資の性質について理解する

- 証券口座を開設する

- 長期保有できそうな財務優良銘柄を見つける

- 割高ではないタイミングで購入する

- できるだけ業種や銘柄を分散する

順番に見ていきましょう。

高配当株投資の「性質」について知る

高配当株というと、名前に「高」がつくことから、一見ハイリスクハイリターンな投資手法に見えてしまいませんか?

実は配当株への投資は、株式投資の中でもかなりローリスクローリターンな投資手法です。

その理由は以下の2点。

- 配当を出す企業の株価は大きく変動しない

- 配当を受け取る度に損益分岐点が下がる

どちらもメリットにもデメリットにもなる内容です。始める前に理解しておきましょう。

配当を出す企業の株価は大きく変動しない

そもそも配当とは何なのかというと、「企業のお金」を株主に分配していることにあたります。

当然、企業は貯金できなくなります。

貯金がなくなれば

- 新たな設備を購入

- 人材を雇用

- 新システムを導入

- 新規事業の立ち上げ

- 広告にお金を使う

といった投資をしにくくなるでしょう。

つまり、配当は出せば出すほど成長の機会を奪うことになるのです。

成長の期待が薄れるため、株価も上がりにくいということ。

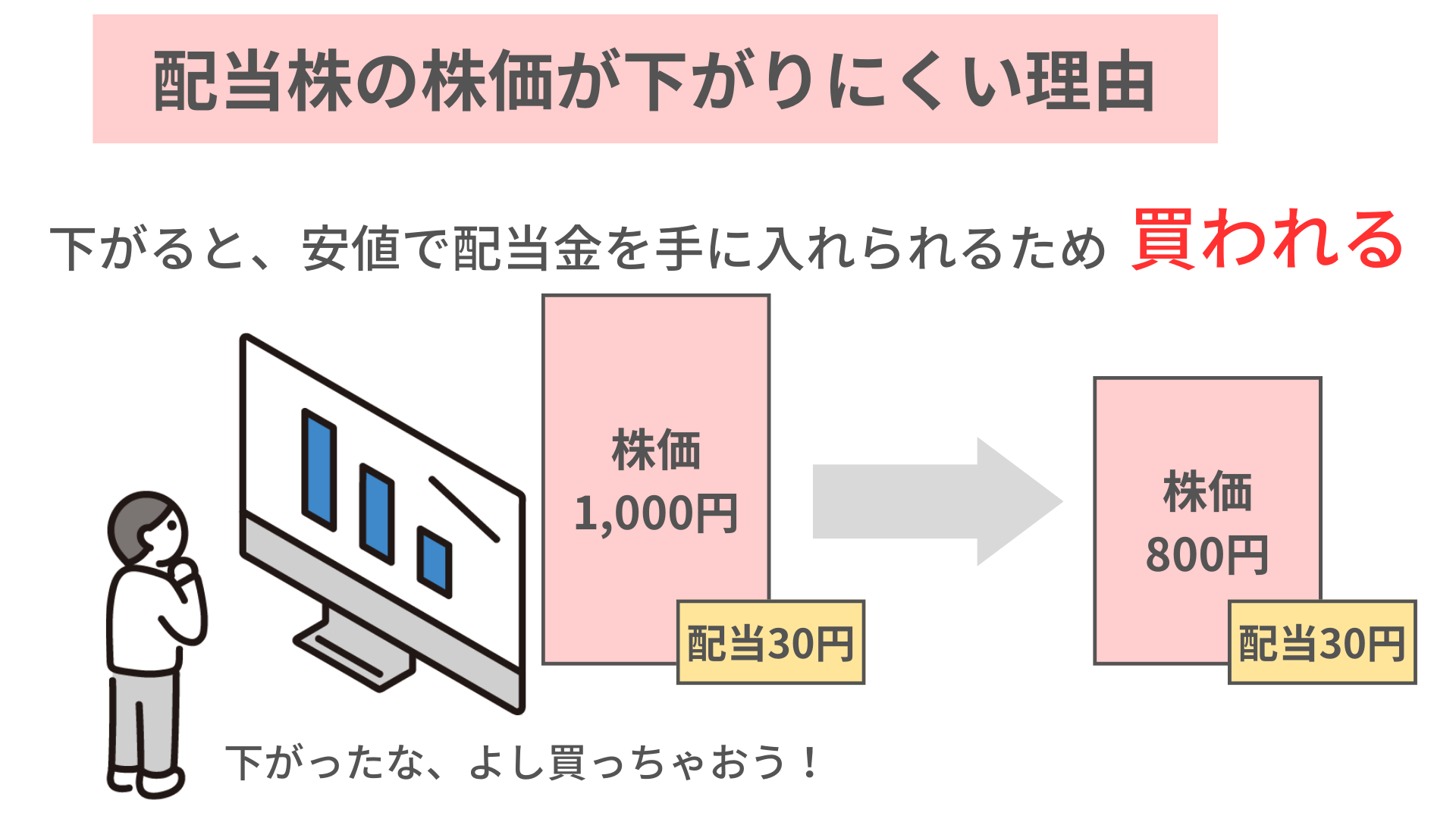

しかしその一方で、株価が下がりにくいメリットもあります。

株価が下がろうが配当金額は減りません。(配当金額は企業の方針によって決まるため)

株価が下がれば「安値で買える」といった心理がはたらき、一定のラインまで下がれば買われる傾向にあります。

つまり、配当を出さない企業に比べると下げ止まりやすいということです。

- なぜ株価が上がったり下がったりするのか?

- 簡単に言うと株価は「人気」で決まるから。

買われる株の株価は上がり、売られる株の株価は下がります。

株式の仕組みを知りたい場合はこちら

配当を受け取る度に損益分岐点が下がる

インデックス投資との大きな違いは、定期的に利益を確定してくれるところです。

- インデックス投資とは

- 「S&P500」「オールカントリー」といった指数(インデックス)に連動した商品を積み立てる投資手法。

手軽に分散投資できるため、初心者からも人気。

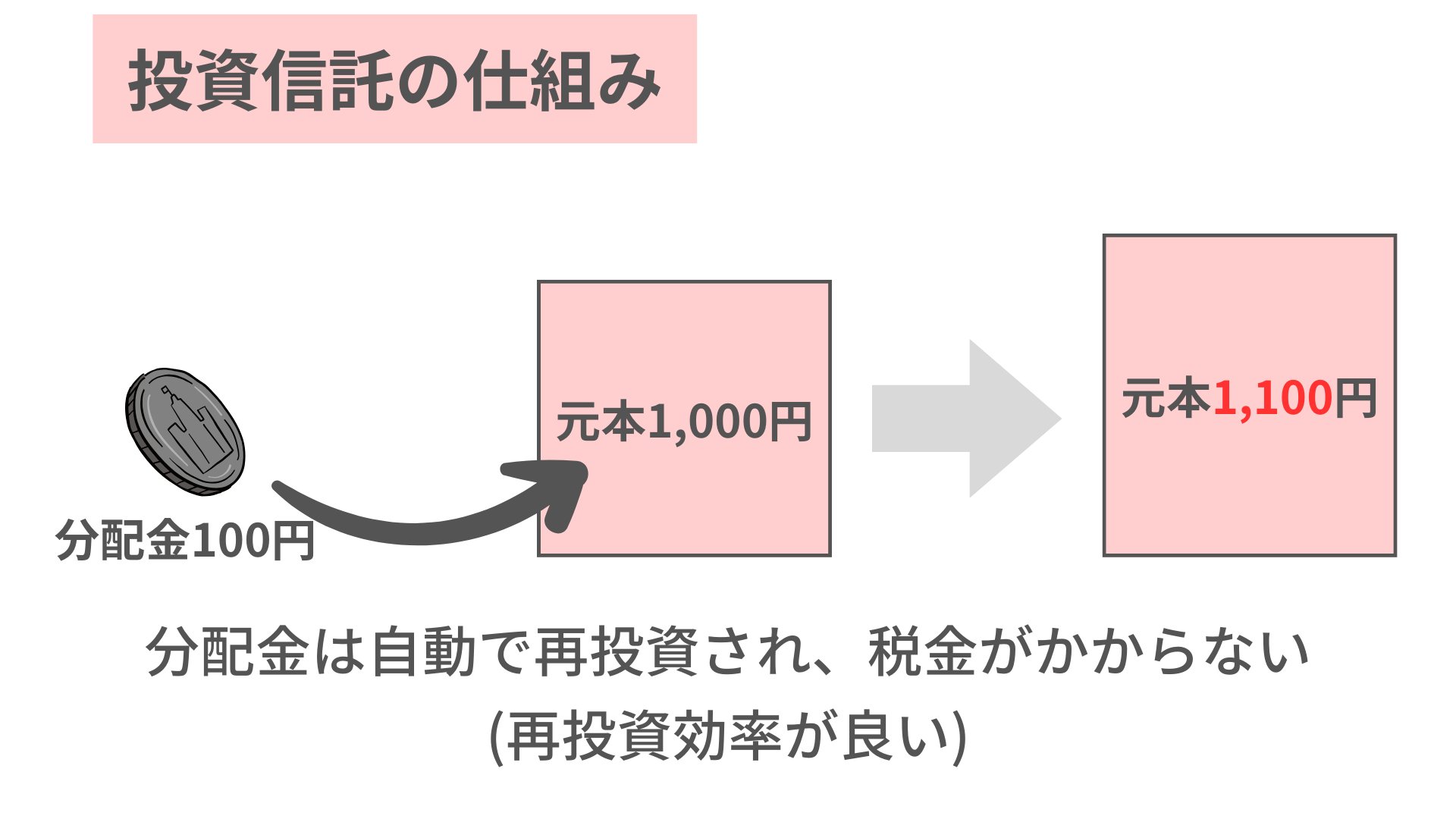

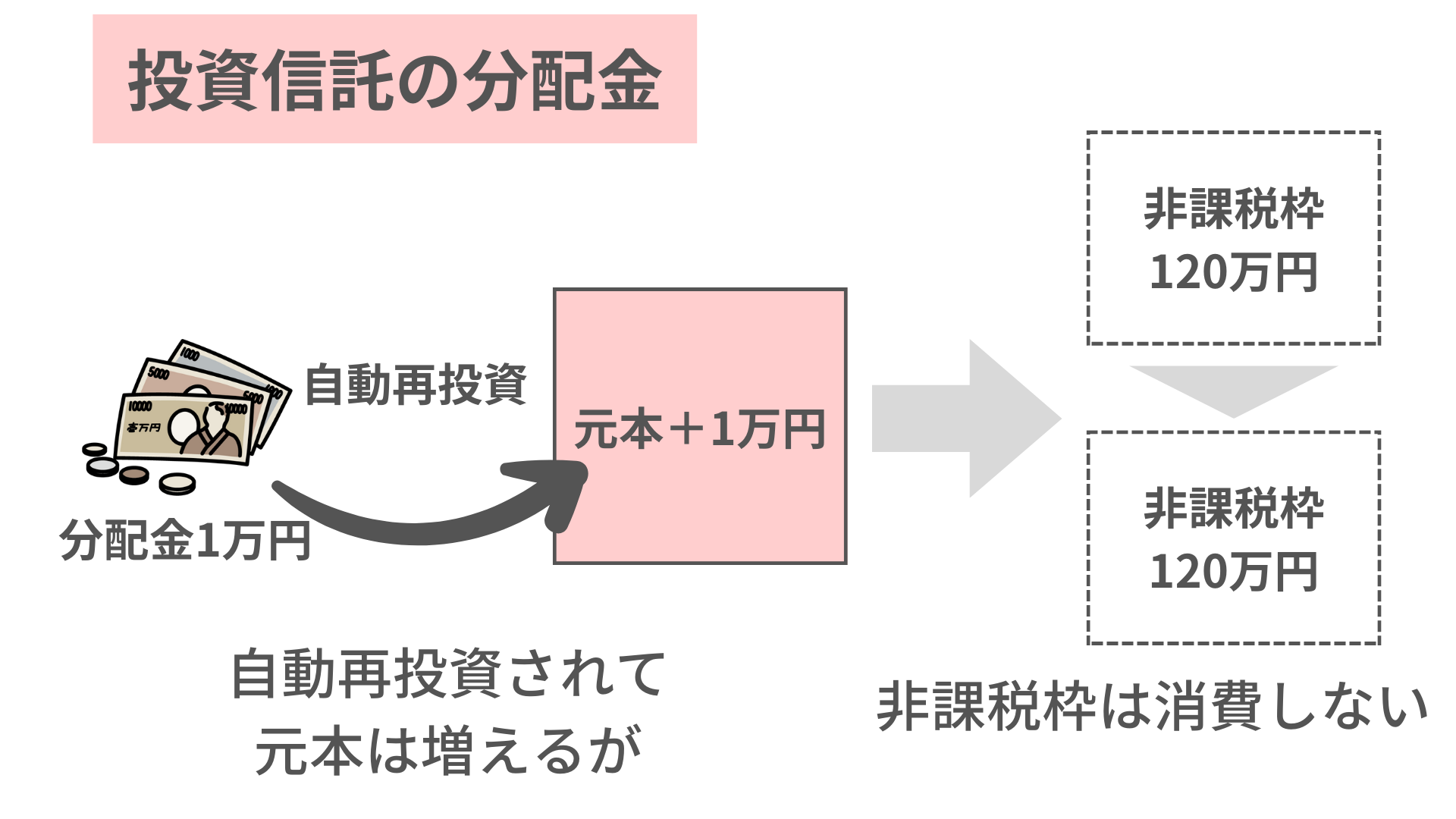

投資信託は基本的に分配金が出たとしても、商品の中で自動再投資されます。

そしてその商品が成長すれば、元本も膨らんでいくというモノ。

ただし、大きな金融ショックを受けた時には大ダメージを受けるでしょう。(1円も受け取らずに、すべてを投資商品に委ねているため)

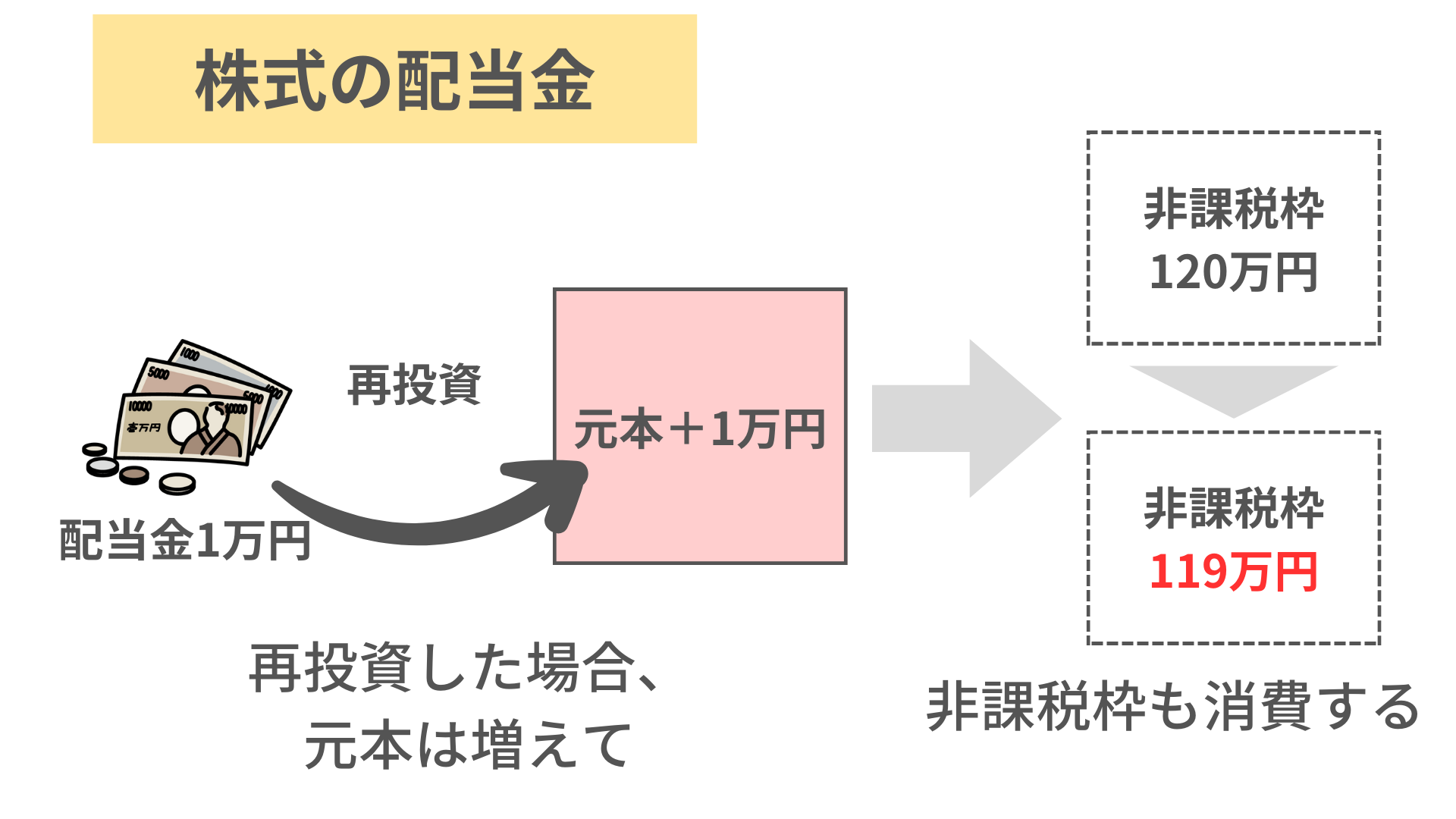

一方で配当株投資は、配当金を受け取ることしかできません。(※自動再投資ができる証券もありますが、証券会社が代行してくれているだけなので、仕組み上は手動での再投資と変わりません)

これはメリットでもあります。

なぜなら受け取った配当金分は、利益が確定され、損益分岐点を下げてくれるからです。

- 損益分岐点とは

- (例)100万円分の株から3万円の配当金を受け取った場合

株価が97万円まで下がったとしても、すでに3万円の配当金を受け取っているわけなので「プラマイ0」になるということ。

配当金を受け取る度に損益分岐点が下がっていくため、メンタル的にもとっつきやすいよ。

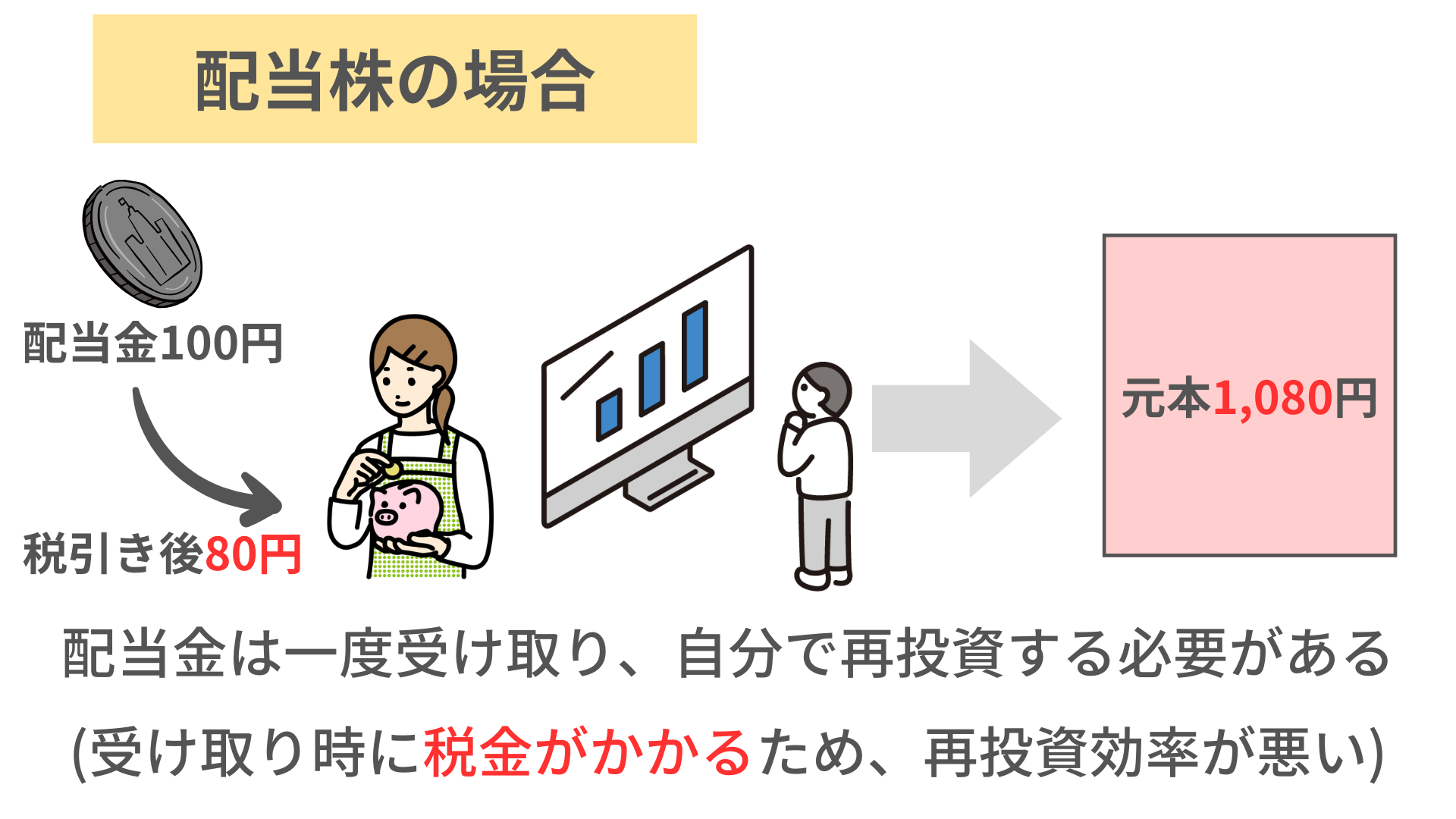

ただし、配当を受け取る際に税金がかかることも覚えておいてください。

配当金には税金がかかるため「非効率」

配当株投資のデメリットとしては、配当金に税金がかかるため投資効率が悪くなる点。

前述したとおり、投資信託の場合は基本的に得た分配金(配当)を自動で再投資してくれます。この分配金(配当)には課税されません。(※外国株の場合は外国税がかかる)

一方で配当金には以下のような税金がかかります。

- 外国株配当には外国税+国内税20.315%(※米国株なら外国税は10%)

- 日本株には国内税20.315%(※J-REITも同様)

手取りに直すと以下のとおり。

- 米国株配当手取り=約72%

- 日本株配当手取り=約80%

NISAを使えば国内税の20.315%をかけずに受け取ることができますが、再投資した場合は非課税枠を消費します。

配当株投資はやや非効率的な側面があることを理解しておいてください。

「インデックス投資」と「配当株投資」の違いや考え方について、もう少し詳しく知りたい場合は下記の記事を参照してください。

ちなみに配当金の税金を節税する方法もあります。以下に掲載しておくので、ぜひ覚えておいてね。

ではここから「配当株投資の始め方や具体的な手順」について触れていきましょう。

ネット証券の口座を開設する

間違っても対面の証券会社や銀行窓口には行かないでください。

理由は手数料が高く、商品が限られているからです。(わたしも過去に、銀行にて高額手数料の商品を購入するなど、痛い目に逢いました)

開設するのはネット証券一択。

できれば複数のネット証券を開設しておきましょう。

なぜならば証券会社によって提供しているサービスが異なるからです。

各社のサービスを使いこなせば、より投資を有利に進めることができます。

主要な取引はSBI証券がおすすめ

まず開設しておきたいのが「SBI証券」!

どの証券会社も大差はなくなってきましたが、手数料の安さと取り扱い商品の豊富さで他の証券をリードしています。

特徴は以下のとおり

- 米国株取引の手数料が安価(取引金額の0.495%)

NISA利用なら無料 - ドル購入時の為替手数料も無料

- 日本株取引手数料も無料(1株単位での取引も可能)

SBI証券は無駄な手数料がかからない優良証券!主要な取引はココで行うことをおすすめします。

手数料の安さ業界№1で優良商品も豊富

その他開設しておきたい証券口座

用途に応じて開設しておきたいのが以下の証券。

すべて無料で開設できるので、できるだけ開設して、各社のオリジナルツールを使ってみることをおすすめします。

- 楽天証券

- 証券口座を開設するだけで、日経新聞の電子版を無料で読むことができる。情報収集をしっかりしたい方におすすめ。

また楽天証券で米国株を30,000円分以上購入すれば楽天市場でのポイント還元率が0.5倍アップ。楽天銀行の普通預金金利が0.1%になるなど資産形成の総合力を上げることができます。

楽天ポイントが貯まり、日経新聞も無料で読める

- マネックス証券

- 米国株の決算情報を日本語で確認できる、オリジナルツール「銘柄スカウター」が秀逸。過去10年分の指標をもとにスクリーニング(銘柄の絞り込み検索)もかけることもできるため、多くの個別株投資家が重宝しています。

手数料のかからない米国ETFの取り扱いも豊富。

ツール詳細はこちら

分析ツールが超優秀!総額4,400ptプレゼントも!

- moomoo証券

- 2022年10月にアプリとして登場してきた次世代型証券口座。

主要な経済ニュースが見れたり、見やすい表やグラフで銘柄(ETFを含む)分析が行えたり、機関投資家の動向が確認できたり、とプロも唸らせる機能が満載。

米国株の取引き手数料も業界最安であるため、開設しておきたい証券口座でしょう。

moomoo証券の詳細はこちら

無料なのに高機能!次世代金融アプリ

特にmoomoo証券は無料で米国株や日本株がもらえるキャンペーンを実施中なので、キャンペーンが終わる前に開設しておきましょう。

また本ブログの趣旨とは異なりますが、トレードなどで細かいチャート分析や注文方法を指定したい場合は、「auカブコム証券」がおすすめです。(※初心者にいきなりトレードはおすすめしないため、必須ではありません)

Pontaポイントやau経済圏との相性抜群

いずれもマイナンバーカードがあれば、ネットで簡単に開設できます!

※マイナンバーカードが無い場合は免許証など2枚の本人確認書類が必要です。

口座開設時には「NISA」も開設しておきましょう。

同時にNISA口座も開設しておく

証券口座開設を申し込む際に「NISA(非課税口座)の開設はされますか?」という問いがあるので、同時に申し込んでください。

- NISA(非課税口座)とは?

- 投資の利益に対して国内税がかからない口座のこと。

通常、株式投資で発生した利益に対して20.315%の国内税がかかります。

しかしNISA口座で運用すれば、利益に対して税金はかかりません。(※米国株からの配当に対しては現地税10%はかかる)

これから投資を始める方は、NISAを優先的に使っていきましょう。

ちなみにNISA以外の口座は「特定口座(源泉徴収あり)」を選択しましょう。

税金の計算から徴収まですべてを証券会社が代行してくれます。

間違っても「一般口座」を選択しないように!税金の計算も納税も全部手動でする必要がでてくるため、めっちゃ面倒です。

- 特定口座のプチ情報

- 特定口座とは、利益に対して税金はかかるが、確定申告が簡単になる口座。

年間の利益と損失を計算してくれた「年間取引報告書」を証券会社が発行してくれるため、確定申告時はこの書類の内容を転記するだけで済みます。

「源泉徴収なし」を選択している場合、年間売却益が20万円以下なら申告不要(非課税)となります。

購入する株を選ぶ(最低限これだけは確認しておこう)

証券口座を準備できたら、実際に購入する株を選ぶ段階に入ります。

株を購入する際は、その企業の決算書を読んで投資判断する必要がありますが、ひとまず「これだけはおさえておこう」というものをまとめました。

- 売上高が安定傾向

- EPSが横ばい以上

- キャッシュフローが健全

- 一株配当が安定傾向

- 配当性向が60%以下

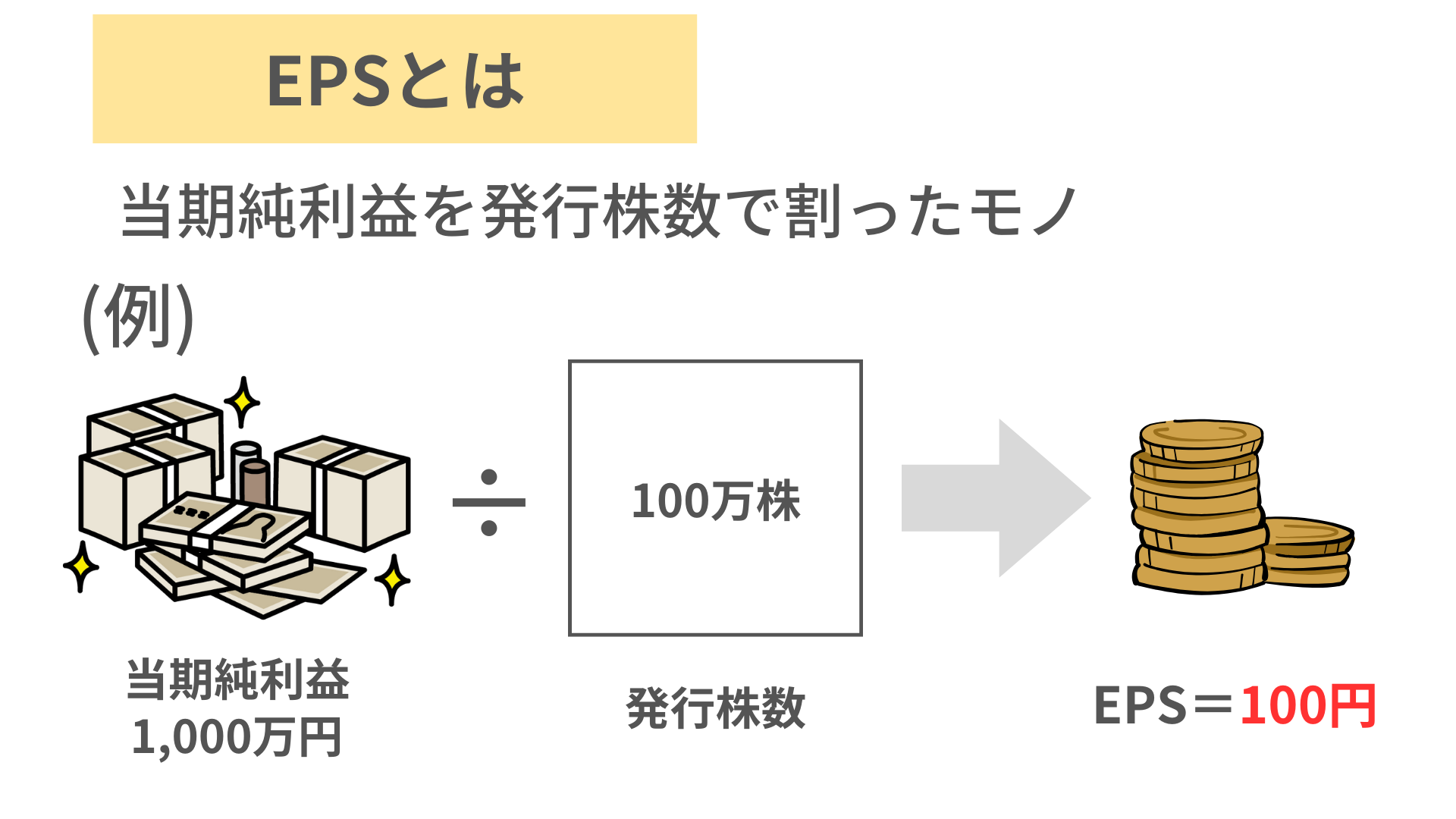

- EPSとは

- 1株当たりの当期純利益のこと

株式の指標の中でも特に重要とされるケースが多い

- キャッシュフローとは

- お金の流れをあらわす

「資金不足になっていないか」を確認するときに用いる指標

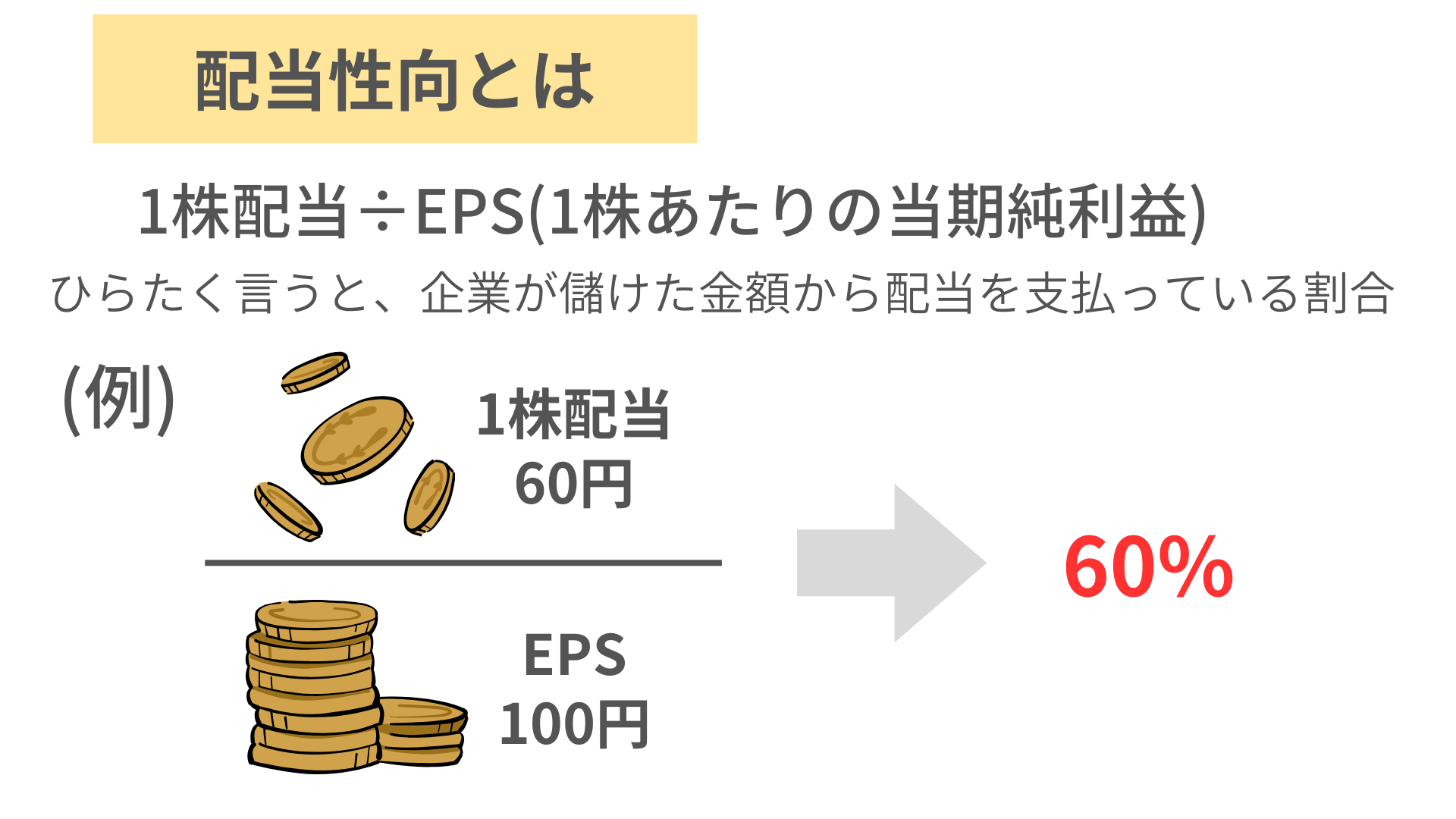

- 配当性向とは

- 1株あたりの当期純利益(EPS)における1株配当の割合(利益のうち何%を株主に還元しているかをあらわす)

(例)1株配当が60円、EPSが100円なら配当性向は60%

いわずもがなですが、配当の原資は企業のキャッシュ残高です。

- 売上をしっかり上げる

- 利益を残す

- 利益をしっかりキャッシュとして回収する

こういったことができない企業はいずれ減配するでしょう。

これらの概要をサクッと掴みたい場合は、以下のツールを使って調べるのがおすすめ。

いずれも売上高や営業利益、EPSや一株配当など、分析に必要な指標の推移が簡単に確認できます。

私の場合は、日本株なら「IR BANK」、米国株なら「銘柄スカウター」、ETFなら「moomoo証券」を利用してサクッと確認することが多いです。

詳しくは下記の記事で解説中↓↓

手っ取り早くいくなら、スクリーニング(絞り込み検索)をかけるのもおすすめです。

マネックス証券「10年スクリーニング」で優良高配当株を探す方法

配当株投資をする上で「財務状況を確認すること」は必須です。

減配したり、株価が大幅に下落したりして、あとで後悔しないよう、しっかり自分の中で「納得感」を持って投資しましょう。

ちなみにわたしは売上が伸びつつ、時価総額がある程度高い、そして年々増配してくれるような企業が好みです。

- 増配とは

- 一株配当が増えること

(例)一株30円⇒一株32円

逆に一株配当が減ることを「減配」といいます。

- 時価総額とは

- 株価×発行株数のこと

(例)株価1,000円、発行株数3,000株の企業なら時価総額は300万円

企業の価値を計る指標の1つで、時価総額が大きいほど資金が集まっている人気の企業ということ。

時価総額が高いと、株主が分散されているため、値崩れが起こりにくい特徴があります。

購入してはいけないNG銘柄

結論から言うと、以下に当てはまる企業はNGです。

こんな株は購入してはいけない

- 売上が年々右肩下がり

- お金を持っていない

- 過去に不祥事を起こしている

- 年々減配(配当を減ら)している

- 配当性向が異常に高い

②については明確な数字はありませんが、個人的には「固定費の6ヶ月分以上のキャッシュは持っておいてほしい」と考えています。

銘柄選びは、人によって手法や好みが違うため正解はありません。

確かに上記のような株は、人気がなく、株価も下がっているケースが多いでしょう。

しかし配当株投資は、長期に渡って保有した株から配当を受け取る投資手法。

安心して長期保有できない株は、「安値だから」と安易に購入しないほうが無難です。

今購入するかどうか判断する

最終的に購入するかどうかは「株価が割安かどうか」で判断しましょう。

株価が高値の時に掴んでしまうと、

- 配当金は10万円受け取ったけど

- 株価は30万円分下がった

なんてことが起こってしまいます。

このあたりがインデックス投資とは違い、配当株投資の難しいところ。

安値圏で購入するのは難しいかもしれませんが、少なくとも高値圏では手を出してはいけません。

株価の割安度合いを判断するときに確認すべき指標は以下の3つ。

- 配当利回り

- PER

- PBR

配当利回りが高いと割安

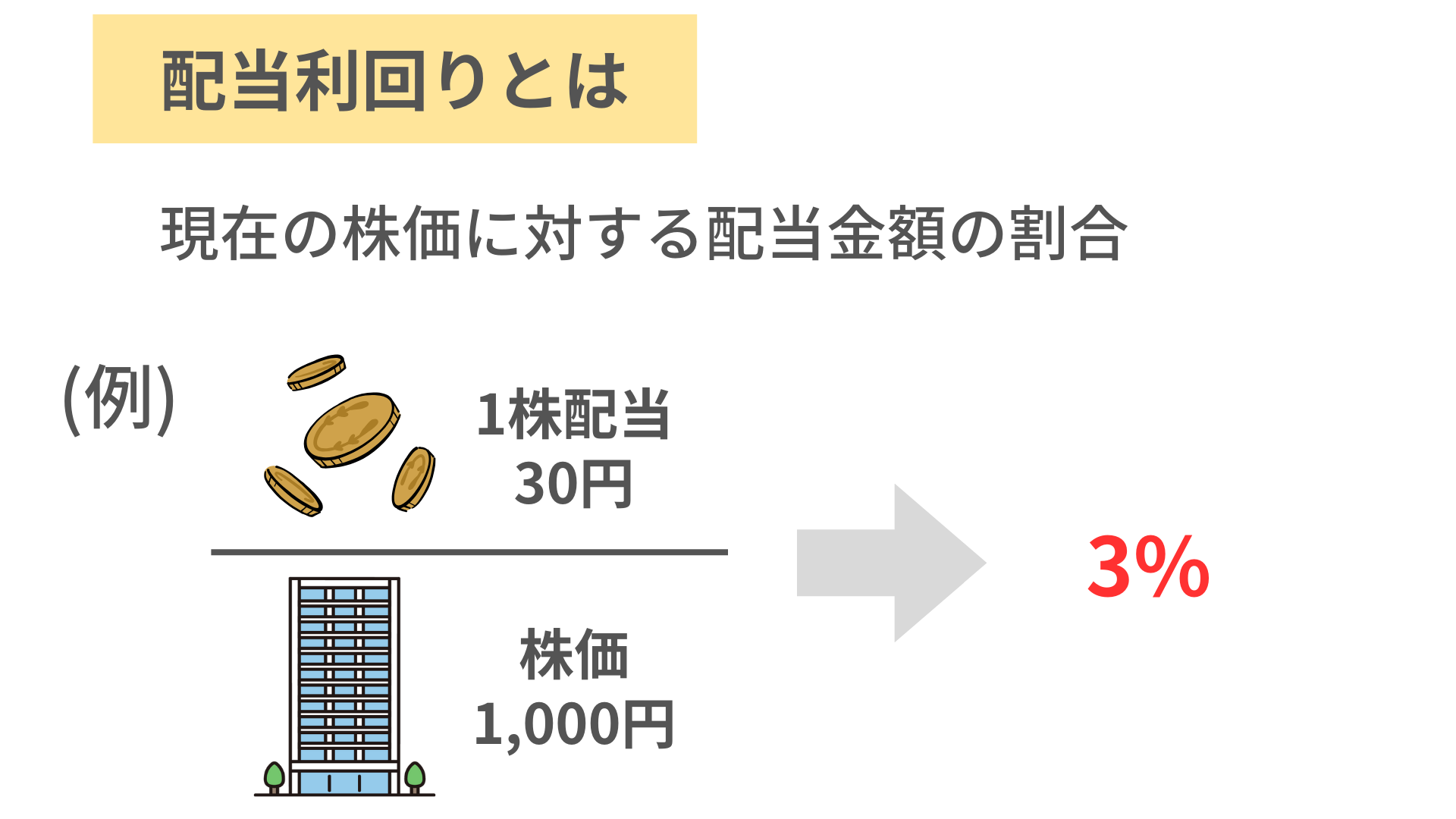

配当利回りとは株価に対しての配当割合をあらわし、高いと割安となります。

- 配当利回りの計算方法

- 一株配当÷株価=配当利回り

(例)30円の配当をもらえる企業の株価が1,000円だった場合、この株の配当利回りは3%となる

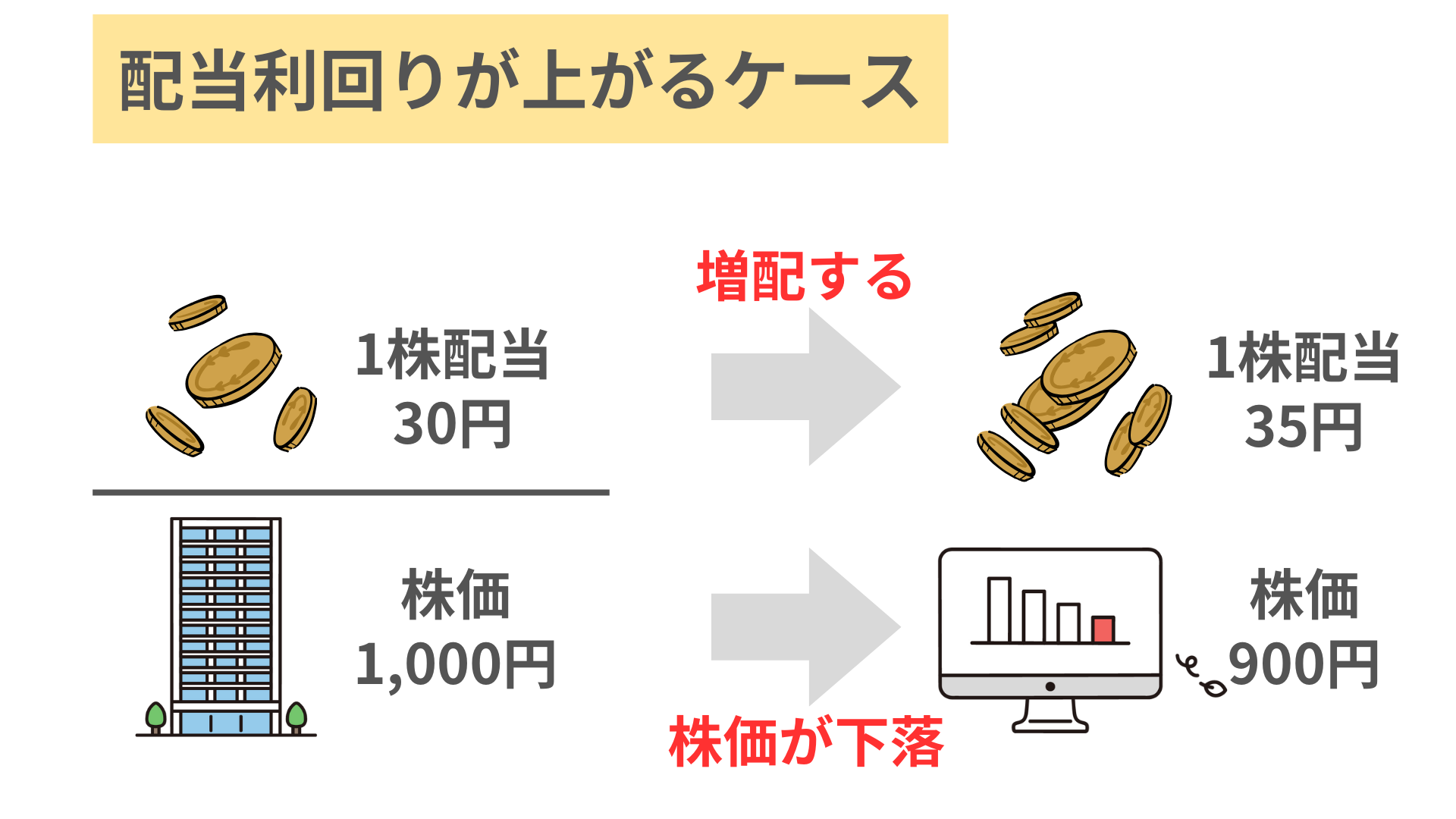

配当利回りは上がると「割安」になります。

配当利回りは基本的に以下の条件で上がります。

- 株価が下がり、1株配当額は変わらない

- 増配したが、株価は変わらない

どちらにせよ配当に対して株価が低いことをあらわします。

優良企業の配当利回りが上がれば、チャンスとも言えるでしょう。

ただし、ただただ高い配当利回りの株を購入するのはおすすめしません。

理由は後述しますが、5%を超えるような株は警戒しましょう。

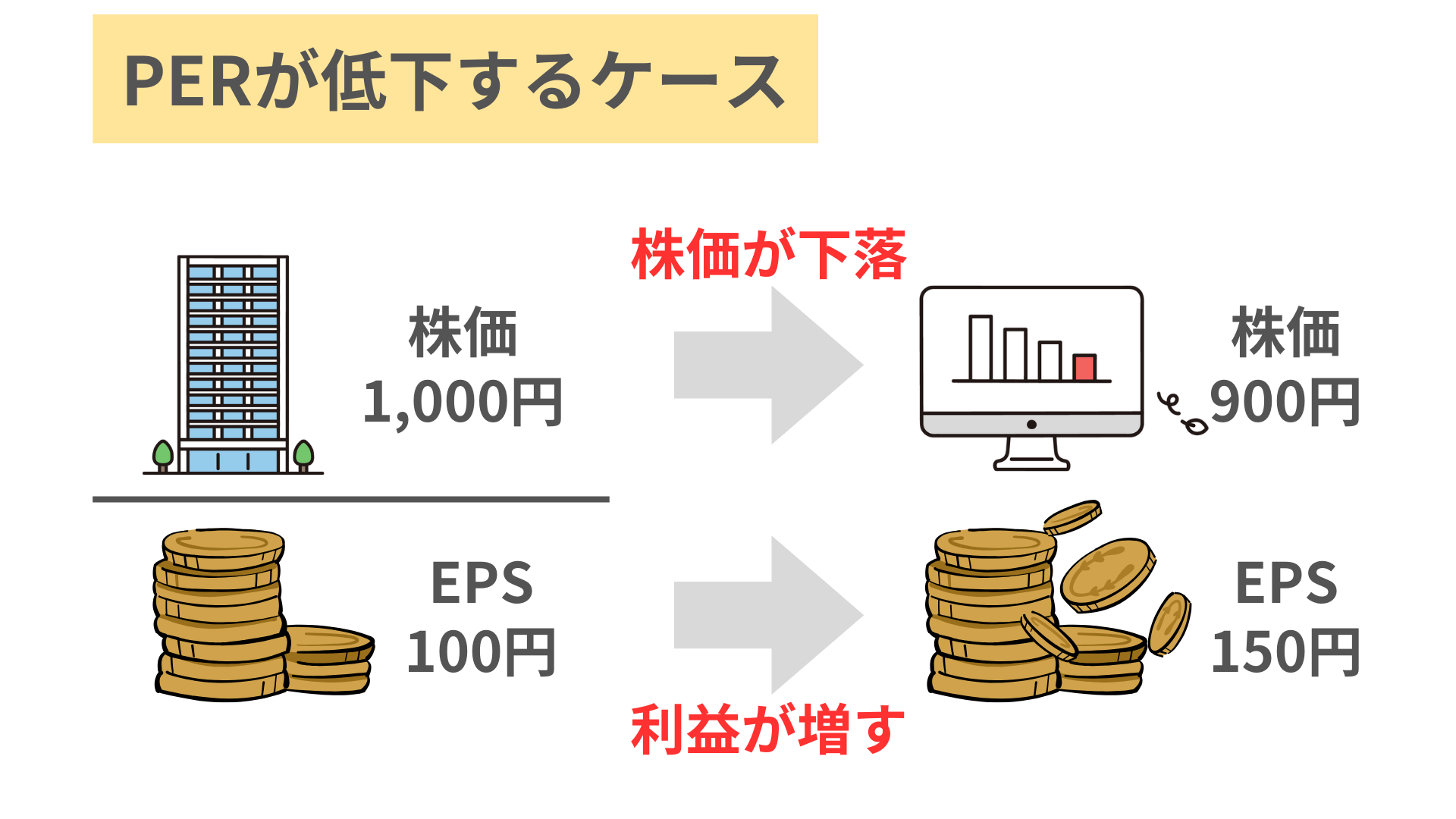

PERが低いと割安

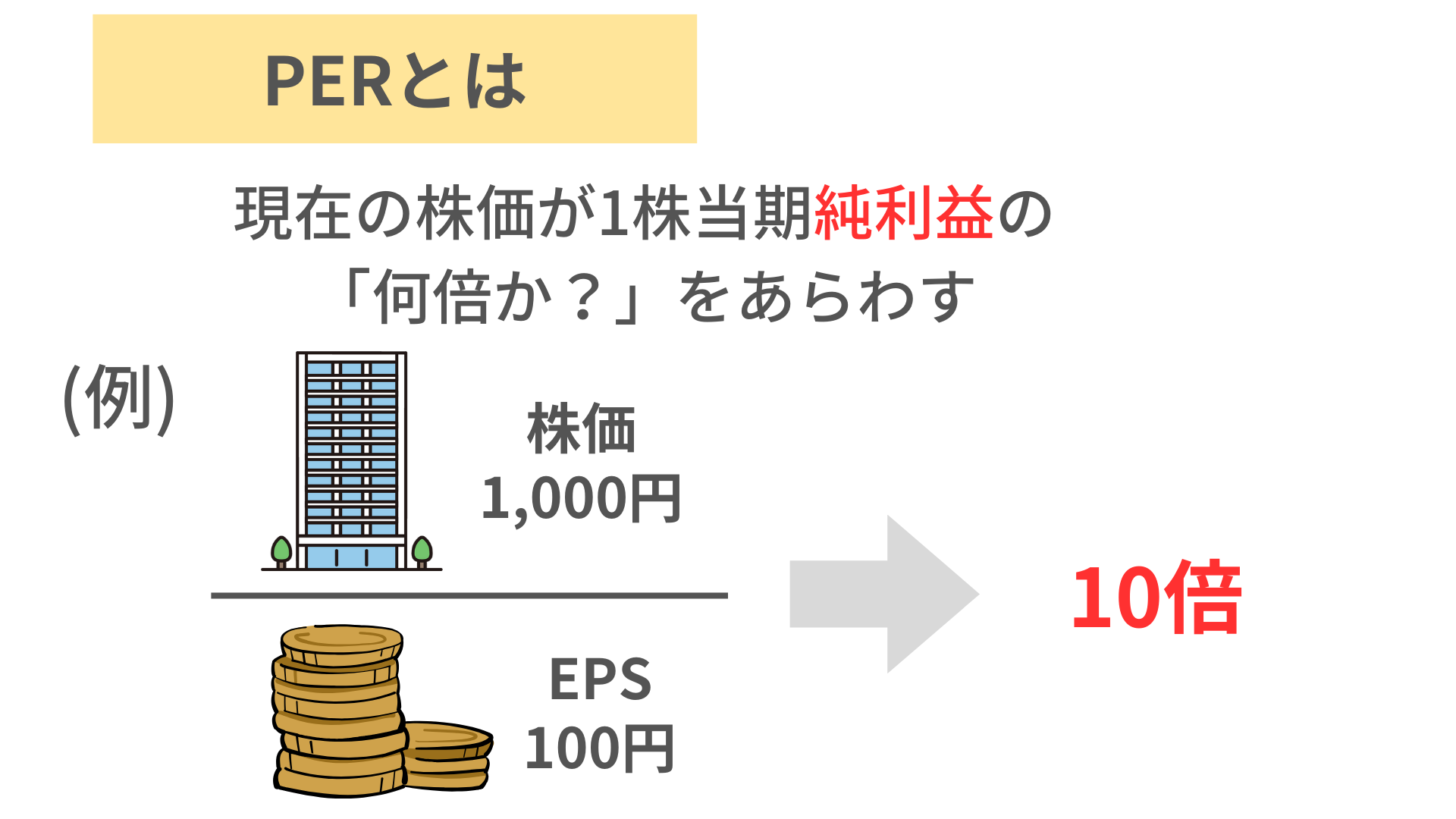

PERとは現在の株価がEPS(1株あたりの当期純利益)の何倍にあたるのかをあらわしたもので、低ければ割安となります。

- PERの計算方法

- 株価÷EPS(1株あたりの当期純利益)=PER(倍)

(例)EPSが100円、株価が1,000円だった場合、この株のPERは10倍となる

PERは低下すると「割安」になります。

PERは以下の条件で低下します。

- 株価が下がり、企業の利益は変わらない

- 企業が利益を上げたが、株価は変わらない

いずれにせよ儲かっている割に株価が低いことをあらわします。※通常、企業の稼ぐ力が上がると、株価(投資家の期待値)も上がるため

PERについては「何倍が割安?」と思われるかもしれませんが、業種や業態、規模によってマチマチです。

他業種との比較をするのではなく、過去の水準や同業種の競合企業と比較しましょう。

参考までに日本を代表する企業を集めた「日経平均」や、米国企業の代表群である「S&P500」のPERを掲載しておきます。

| PER | PBR | |

| 日経平均 | 約17倍 | 約1.5倍 |

| S&P500 | 約27倍 | 約4.5倍 |

米国企業への期待値の高さが伺えますね。

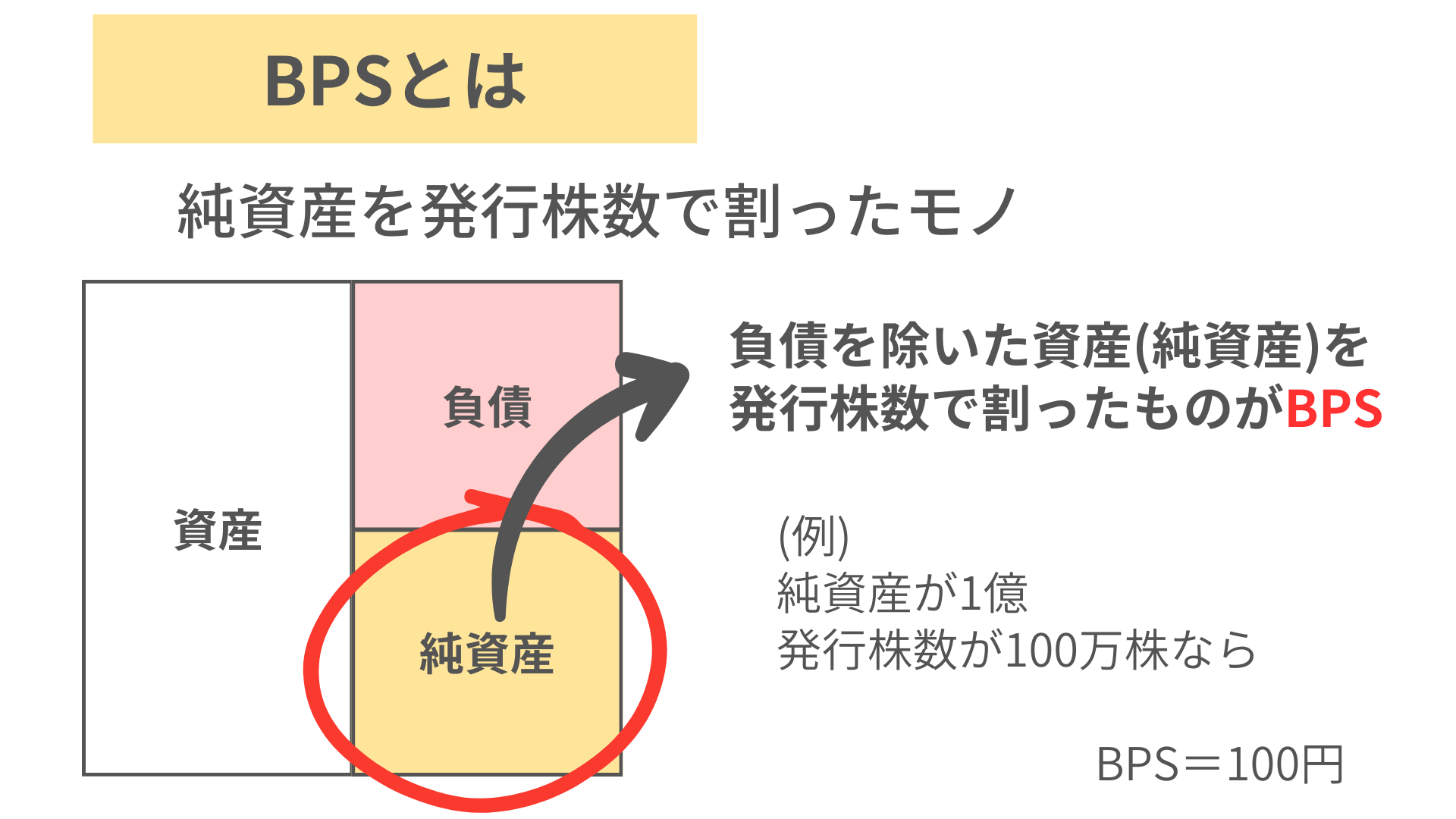

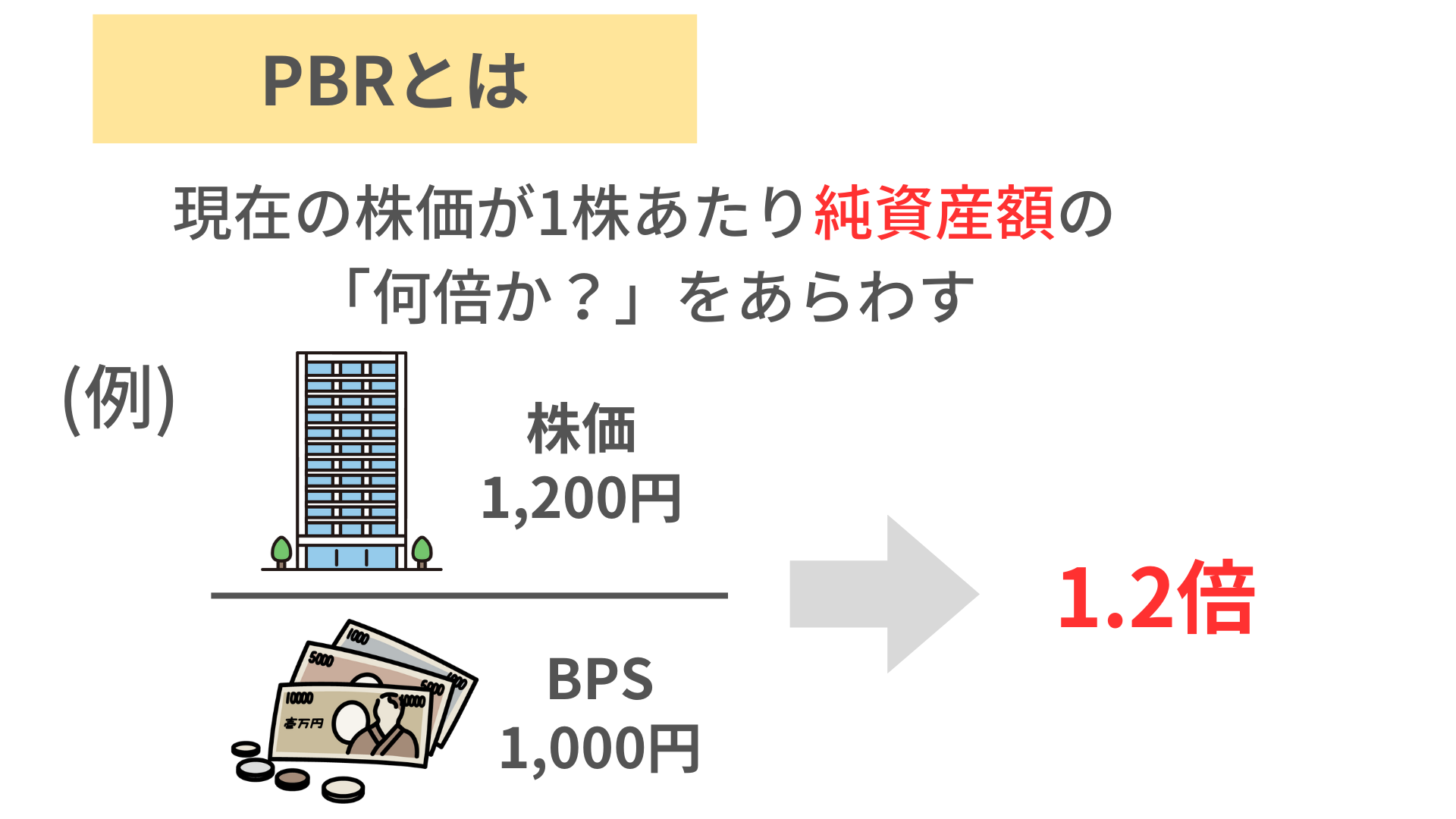

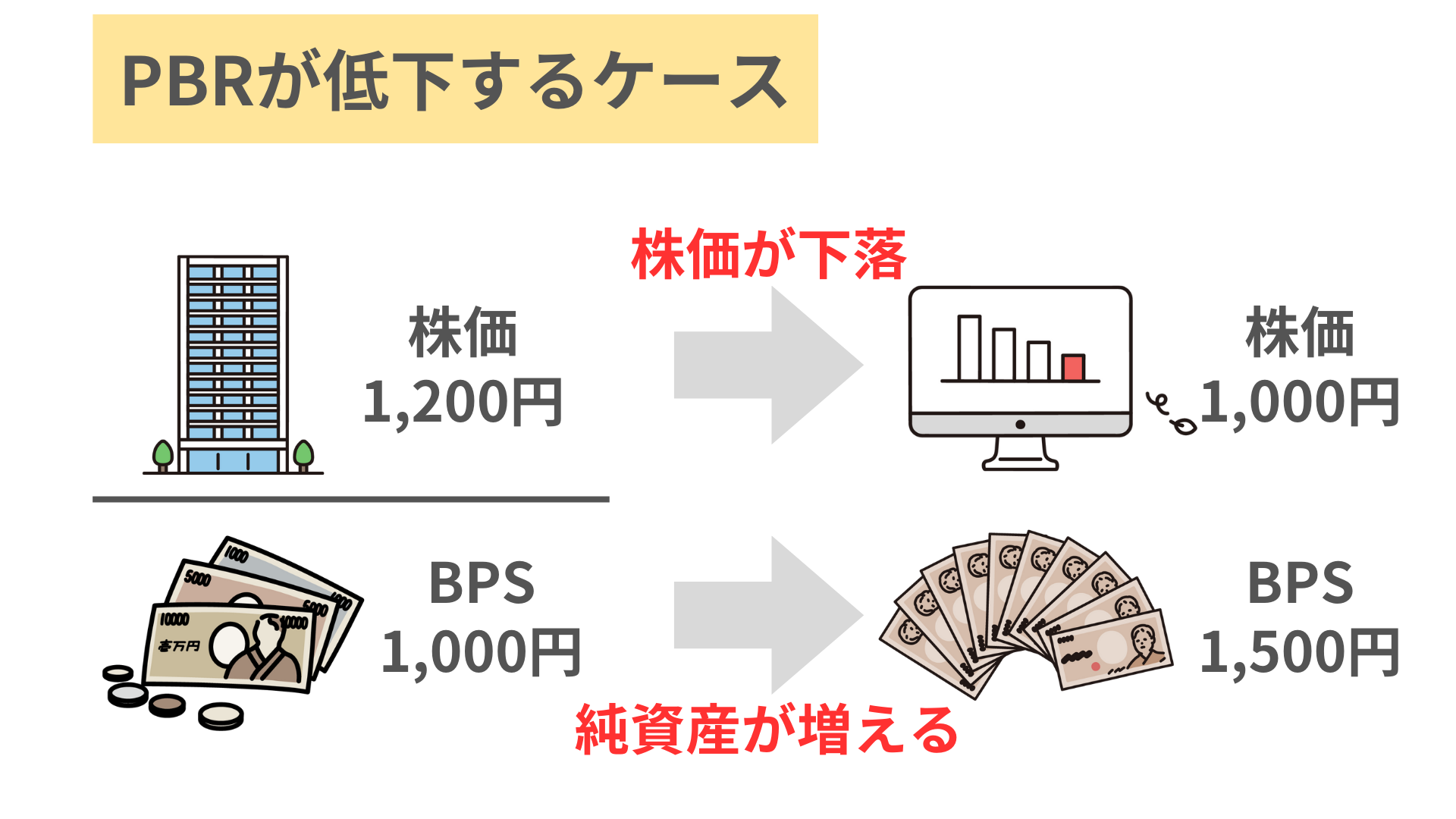

PBRが低いと割安

PBRとは現在の株価がBPS(1株あたりの純資産)の何倍にあたるのかをあらわしたもので、低ければ割安になります。

- BPSとは

- 1株当たりの純資産をあらわす

純資産とは「総資産から負債を除いた資産」のこと

- PBRの計算方法

- 株価÷BPS(1株あたりの純資産)=PBR(倍)

(例)BPSが1,000円、株価が1,200円だった場合、この株のPERは1.2倍となる

PER以下の条件で低下します。

- 株価が下がり、企業の純資産額は変わらない

- 企業の純資産額が増え、株価は変わらない

いずれにせよ蓄財して企業価値が上がっている割に株価が低いことをあらわします。※通常、企業の純資産額が増えると、企業価値も上がるため

こちらもPERと同様に、過去と比較したり、類似業種や競合他社と比較したりして判断してください。

「配当利回り」「PER」「PBR」についての考え方は、以下の記事を参照ください↓↓

株価が下がった時は理由を確認してから購入しよう

基本的に株価が下がれば、配当利回りは上がり、PERやPBRは下がります。

おいしく仕込める状況ではあるものの、慌ててはいけません。

なぜならば株価が下がるときは、世の中の投資家がネガティブに思っているときだからです。

市場全体の経済見通しが悪いときであれば、購入しちゃっても問題はないでしょう。

しかし、特定の企業が落ち込んだときは、かならずネガティブ要素があります。

必ず理由を確認してから、「それでも大丈夫」と思ったときに買いましょう。

基本的に、特定の株価が落ち込むケースは以下です。

- 売上・利益が市場予想を下回る(下回りそう)

- 減配する(減配しそう)

- 巨額の投資をする

- 企業を買収する

株価は投資家の期待値で構成されるため、①②のような状況になれば下落します。

③④に関しては積極的な成長戦略と言えますが、いずれも手元資金を大きく失います。

企業が潰れるのはお金がなくなったとき。

資金繰りが厳しくなった企業は、危険性が上がるため、投資家も敬遠します。

選んだ株を購入するときの決め事

株を購入する際は証券口座を取引をおこないます。

株の購入時に設定するポイントは次の通り

- 購入数量(株数)を決める

- 入庫先を選ぶ

(NISAや特定口座など) - 「指値」か「成行」どちらで購入するか

- 設定内容の有効期限を設定

(成行の場合不要) - 円貨決済か外貨決済かを指定

(日本株の場合は選択不要)

「指値」か「成行」どちらで購入するか

- 指値(さしね)とは

- 値段を指定する注文方法

購入時であれば、指定した値段以下にならないと取引しません

- 成行とは

- 値段を指定しない注文方法

基本的に値段がいくらであろうが取引が成立する(※注文時間が取引時間外または取引時間終了間際では翌日買付になることもある)

指値と成行、それぞれのメリット・デメリットは以下です。

| 指値 | 成行 | |

| メリット | 必ず指定した値段かそれ以下で買える | 必ず買える |

| デメリット | 指定した値段にならないと買えない | 思っていた値段での取引にならないケースもある |

- ○○円になったら買いたい

- ずっと株価を見張っているのは面倒

こんな方であれば「指値」で有効期限を最長で設定しておくのをおすすめします。

指定した値段になれば自動で買付してくれるため、放置できます。

有効期限は各証券によって異なるため、確認しておきましょう。

| 注文有効期限(米国株) | 注文有効期限(日本株) | |

| SBI証券 | 最大90営業日 | 最大15営業日 |

| 楽天証券 | 最大90営業日 | 最大30営業日 |

| マネックス証券 | 最大90日間 | 最大30日 |

| moomoo証券 | 最大90日間 | 最大90日間 |

ちなみにわたし自身は「買う」と決めたら細かい値段は気にせず「成行」で買うことが多いです。

「円貨決済」か「外貨決済」を指定(外国株のみ)

外国株取引の場合、その国の通貨での取引になります。(外貨を準備する必要があるということ)

「円貨決済」「外貨決済」それぞれの違いは以下のとおり。

- 円貨決済=証券会社に外貨準備してもらう方法

- 外貨決済=自分で外貨を準備する方法

ただ、こちらに関しては基本的に外貨決済がおすすめ。

なぜなら「SBI証券」や「楽天証券」といった主要証券であれば、為替手数料が無料になるからです。

一般的なネット証券の場合、米ドルであれば1ドルあたり25銭の為替手数料がかかります。

無駄な手数料をかけないためにも、ぜひ覚えておきましょう。

- 為替手数料を無料にする方法

- リアルタイム為替取引を利用してドルを購入するだけ

SBI証券の詳細はこちら

楽天証券の詳細はこちら

以前までは「SBI FX」や、住信SBIネット銀行の「外貨預金」などを使って手数料をおさえる方法が主流でした。

しかし2023年12月より、リアルタイム為替取引による手数料の無料化がスタートしたため、わずらわしい作業をする必要がなくなりました。

ちなみに2024年7月現在、マネックス証券やmoomoo証券でも為替手数料は0円です。

購入した株から配当金を受け取る

株を購入したあとは完全放置で定期的に配当金が貰えます。

配当金の受け取り先を「株式数比例配分方式」に設定しておけば、特に手続きなどをする必要はありません。

- 株式数比例配分方式とは

- 証券口座で配当金を受け取る設定のひとつ

この設定にしておかないとNISAで運用していても配当に税金がかかる

また、日本株と米国株では配当金を受け取るタイミングも異なります。

- 日本株=年2回(半年に一度)

- 米国株=年4回(3ヶ月に一度)

個人的には、小まめに配当を受け取れる米国株のほうが、資金繰り観点で「好み」です。

このスピード感の差は、”国力の差”をあらわしているのかもしれませんねw

日本株の場合は「株主優待」がもらえるケースも

日本株のオリジナル制度で「株主優待」という制度も存在します。

- 株主優待とは

- 一定数の株数(100株や1,000株など)を保有することで、企業のオリジナル商品やサービスの提供が受けられる制度。

優待の中身は、クオカード・ギフト券・カタログギフト・自社商品の詰め合わせ・サービス利用券などさまざまなモノがあります。

株主優待に特化したサイトはこちら

優待制度を取り入れている企業もあれば、取り扱っていない企業もあります。

優待が手に入ると、配当金とはまた違った喜びを感じれます♪

- こるきちが受け取っている優待の一例

- ・KDDI(9433) →カタログギフト3,000円相当

・イオンモール(8905) →イオンギフト券3,000円分

・TOKAIホールディングス(3167) →水500ml×12本

・サイバーエージェント(4751) →AbemaTV3ヶ月無料券

・アサンテ(6073) →JCBギフト券1,000円分

・リコーリース(8566) →クオカード4,000円分

・京王(9008) →京王線利用券やホテル食事券など

優待に対しては税金もかからないため、「配当金で受け取るより効率も良くなる」といった意見もあります。(※厳密に言うと、現物で受け取った場合は所得勘定しなくてはいけませんがw)

中には優待だけを手に入れる「クロス取引」という投資手法を実践する人たちもいます。

- クロス取引とは

- 株主優待がもらえる条件の日に株を貸し借りする取引(信用取引)を使った手法。

信用買い(株価が上がったら得する)と信用売り(株価が下がったら得する)を”同時”に行うことで、上がっても下がっても損しない状態をつくり、優待のみを手に入れる小ワザです。

本ブログでは優待はあくまでも「おまけ」的な感覚で捉えてほしいと考えているため、詳しくは紹介しません。

詳細を知りたい場合、こちらの記事がわかりやすくておすすめ↓↓

【シングルマザーがクロス取引に挑戦】リスクを減らして株主優待をゲットする方法

金融ライター業を営む「このみん」がわかりやすく解説してくれているよ♪

高配当株投資の注意点

ここまで高配当株投資の魅力や手順について解説してきましたが、もちろん注意点もたくさんあります。

- 長期投資がゆえのリスクを把握する

- 1銘柄(ひとつの株)に集中投資しない

- 配当利回りが高いだけの企業に投資しない

- 少額から投資を始める

- 短期的に大儲けできる手法ではない

- 売却を前提にした投資手法ではない

長期投資がゆえのリスクを把握する

高配当株投資はあくまでも株式投資のため、元本保証の運用方法ではありません。

長期で運用するということは様々なリスクにさらされます。

- 株価が値下がりする

- 配当金が減る

- 配当金が無くなる

長期であればあるほど、こういったケースに当たる可能性は上がります。

投資先の企業が

- 減収・減益を計上

- お金が少なくなる

- 成長のための投資をしなくなる

- 不祥事を起こす

こういったことになれば、投資家から人気がなくなり、株価が下がるでしょう。

また世の中自体が不況になり、市場全体の株価が下落することもあります。

- 2008年リーマンショックでは-50%

- 2020年コロナショックでは-30%

と全体の株価は大きく下落(暴落)しました。

最終的に世界の株価は元の水準を超えるまでに成長しましたが、今後同じようなことが起こる可能性も考慮しておいてください。

自分の資産が-30%や-50%になった時を、リアルに想像しておきましょう。

「長期投資はリスクをおさえられる」と言う専門家もいますが、「逆」です。

基本的に長期間リスクにさらしていれば、それだけリスクも上がります。

思っているほど長期投資は簡単ではないよ…

1銘柄(ひとつの株)に集中投資しない

上記のようなリスクが存在する以上、1銘柄(ひとつの株)だけに投資するのはかなりのハイリスク。

倒産でもすればその株は紙切れと化します。

必ず複数の銘柄に分散投資しましょう。

「何社(何株)に分散投資するべきか」というと、自分のリスク許容度に応じて変わりますが、わたし自身は少なくとも数十銘柄には分散投資する必要があると考えます。

例えば、5社にそれぞれ20%ずつ均等に分散投資していて1社が倒産した場合、資産額は80%となります。

しかし、50社に2%ずつ均等に分散投資していれば、1社倒産しても資産額は98%にしかなりません。

同じ1社が倒産するパターンでもダメージが全然違います。

ネガティブな状況は、必ず想定しておきましょう。

ちなみに米国株であれば、初心者でも簡単に、数十銘柄以上に分散投資できる商品があります!

優良米国株おすすめ詰め合わせ商品はこちら↓↓

配当利回りが高いだけの企業に投資しない

単に配当利回りが高いだけの企業に投資すると危険度は高まります。

なぜならば、世の中の期待値が低い不人気企業だからです。

配当利回りが高いということは、配当に対して株価が低いということ!

もちろん増配して配当利回りが高くなることもありますが、そういった優良企業の株はすぐに買われ、結局値上がりして配当利回りも元の水準に落ち着きます。

つまり配当利回りが高いまま放置されている銘柄は、なんらかの経済的リスクを負っている可能性が高いということです。

安易に購入するとその後

- 株価の下落

- 減配or無配

のダブルパンチを喰らってしまうこともあるので十分注意しましょう。

必ず企業の財務を確認してから購入してね!

少額から投資を始める

いくら丁寧に銘柄を選んで分散投資しようと市場全体(全ての株価)が下落するときもあります。

前述したとおり、リーマンショックでは約50%、コロナショックでは約30%ほど世界の株式市場は暴落しました。

投資した直後に大きな株価の下落を経験すると大ダメージを負うことになります。

これから投資を始める方は

- 値動きに慣れたり

- 世の中の経済状況について学んだり

- その手法が自分に合っているか確認したり

と理解するべきことや確認するべきことがたくさんあります。

こういったことを把握しないまま高額を投資につぎ込むのはかなりの危険行為。

仮に失ったり半値になったとしても正常なメンタルを保てる金額からスタートしましょう。

短期的に大儲けできる手法ではない

高配当株投資は、株価に対して3~5%程度の配当を継続的に受け取る投資手法のため、短期的に大儲けできる手法ではありません。

成長が期待される株であれば、短期的に株価が「2倍」「3倍」となるケースもあります。

しかし多くの高配当株は、株価が大幅に上昇することはないでしょう。

- 何故高配当株の株価が上がりにくいのか?

- 配当をたくさん出す企業は、貯金できる金額も少なくなるため、企業価値を下げます。

また設備や人件費、研究開発などへの投資もできなくなるため、期待値が上がりにくくなります。

あくまでも長期的にコツコツ運用するのが前提になる投資手法です。

売却を前提にした投資手法ではない

配当株投資は株価がいくらになろうが売る必要はありません。

なぜなら、株数を減らすと受け取る配当金も減るからです。(当たり前ですが、)

ちょっと株価が動いたからといって売却するのは、もはやトレード。

長期で保有できる自信(信頼感)のない株なら、初めから買わないほうが無難です。

購入前にしっかり調べて納得感を得てから投資しましょう。

過去にわたしも、よく調べずに買った株を、値下がりしたタイミングで売る暴挙を冒してしまいました…

ガチャガチャ動かして結局損して、「時間がもったいなかったな…」と思っています。(遠い目)

ちなみに売却を検討してもよいケースは以下です。

- 減配or無配を発表したとき

- M&Aやスピンオフなどで運営状況が変わるとき

- 不祥事を起こしたとき

- 上場が廃止されるとき

企業の方針や動向で配当も影響をうけるため、注意しておきましょう。

以下の記事では、わたしの経験なども踏まえつつ「売却するケース」について解説しています↓↓

※本章では「始め方」を解説する趣旨のため、売却するケースについては語りません。

株式と違うアセット(資産)も知っておく

配当株といえども、株式はハイリスクハイリターン商品。

「株式だけ」の運用をしていると暴落に巻き込まれるケースもあるでしょう。

資産額が小さいうちはそれでも構いませんが、ある程度の資産額になれば守りを固める必要があります。

そこで知っておきたいのが「債券」!

- 債券とは

- 簡単に言うと「借金」

債券を保有している間は定期的に利子を受け取ることができ、満期になれば元本が返済されます。

国が発行する債券を「国債」、企業が発行する債券を「社債」と呼びます。

| 株式 | 債券 | |

| 元本棄損リスク | 高い(返済の義務はない) | 低い(返済の義務がある) |

| 有効期限 | なし | あり |

| 値動き | 激しめ | 緩やか |

| 分配金 | あり(配当金) | あり(利子) |

| 詰め合わせ商品 | あり | あり |

債券は株式に比べると値動きが少ないのが特徴。

貸し倒れ(デフォルト)リスクはあるものの、返済の必要がない株式に比べると、安全な資産と言えるでしょう。

資産全体の値動きをおさえたい場合は、債券も組み入れることをおすすめします。

債券にもいろんな商品があるため、ぜひ有効活用してね。

債券の詳細については以下の記事で解説中↓↓

ちなみに「J-REIT」という不動産を証券化した商品もあります。

- J-REITとは

- 不動産投資に特化した資産運用会社を証券化したモノ。

株式ほど値上がりは期待できないものの、概して高配当(配当利回り4~5%台)の商品が多いのが特徴。

J-REITの情報収集に特化したサイトはこちら

配当利回りが高いモノが多い理由としては、利益のうち90%以上を株主に分配すれば法人税が”免除”されるから。

つまり利益をどんどん吐き出している分、投資家の期待値(株価)も上がりにくいということになります。

実際に2024年の前半は、株式がどんどん値上がりしていくなか、J-REITは知らん顔で低空飛行を続けていました。

上値余地が少ない分たくさん保有するのはおすすめしませんが、ポートフォリオの一部として低空飛行時に仕込んでおくと、分散投資として機能してくれますよ。

ただし税制面では、所得の少ない方にとってやや不利(配当控除の”対象外”)になることは覚えておきましょう。

高配当株投資の始め方 まとめ

高配当株投資でやるべきタスクは以下です。

- 高配当株投資の性質について理解する

- 証券口座を開設する

- 長期保有できそうな財務優良銘柄を見つける

- 割高ではないタイミングで購入する

- できるだけ業種や銘柄を分散する

あとは放っておいたら配当がチャリンチャリン入ってきます。

高配当株投資は、最初にやるべきことが多い投資手法ですが、売り時を考えなくていいため、一度買ってしまえば放置プレイできる楽な投資手法です。

- コツコツと積みあがるものに投資したい

- ある程度計算できる投資がしたい

- 労働収入以外の収入源を作りたい

- キャッシュフローを整えて地盤を強化したい

- 配当収入でちょっとした贅沢を楽しみたい

こんな方であれば間違いなくおすすめです。

ただし株式投資のためそれなりのリスクがあります。

長期間運用していればどこかで

- 株価が大きく下がる

- 減配する

- 無配になる

といったことを経験するかもしれません。

リスクは常に隣り合わせで存在することを忘れないように!。

こういったリスクを最小限に抑えるためには、以下を意識することです。

- ある程度の知識をつけて

- 少額から始めてみる

- 経験する中で心地のいい塩梅を見つける

やればわかります!早期離脱してしまわないように、できるだけ最初はミニマムスタートを切ってください。

やっていく中で疑問や悩みがでてくるかもしれませんが、その時は直接質問してください。

可能な範囲でお答えします。